VND có thể mất giá tới 5% so với USD, doanh nghiệp "khóc ròng"

Ngân hàng Nhà nước (NHNN) từ ngày 23/09 đã tăng lãi suất điều hành thêm 100 điểm cơ bản (tương đương lãi suất tái cấp vốn từ 4,0% lên 5,0%, lãi suất tái chiết khấu từ 2,5% lên 3,5% và trần lãi suất tiền gửi ngân hàng kỳ hạn dưới 6 tháng từ 4,0% lên 5,0%/năm), để đối phó với áp lực tỷ giá hối đoái leo thang. Động thái này diễn ra một ngày sau khi Cục dự trữ liên bang Mỹ (Fed) tăng lãi suất thêm 75 điểm cơ bản và biểu đồ Dot plot (biểu đồ vạch ra triển vọng của các nhà hoạch định chính sách về việc lãi suất sẽ ở đâu trong tương lai) của Fed cho thấy lập trường diều hâu hơn.

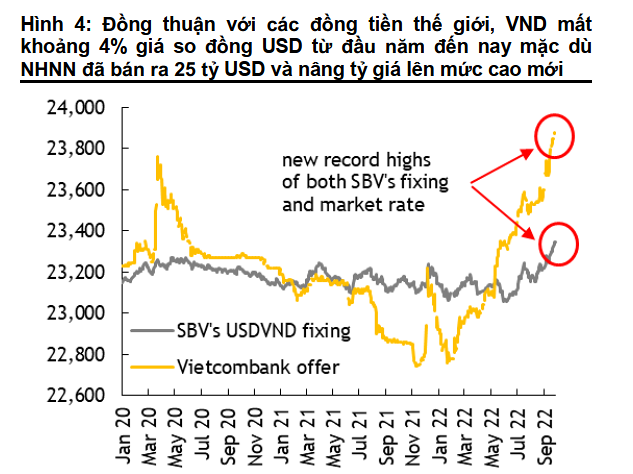

Các chuyên gia phân tích tại Chứng khoán Maybank Kim Eng cho rằng, các đợt tăng lãi suất mạnh mẽ gần đây của Fed cũng như các dòng tiền trú ẩn an toàn đã khiến USD tăng giá đáng kể so với hầu hết các loại tiền tệ toàn cầu. VND đã giảm khoảng 4% từ đầu năm so với USD.

Bên cạnh những biện pháp can thiệp trực tiếp bao gồm bán USD (25 tỷ USD trong quỹ dự trữ ngoại hối 110 tỷ USD đã được bán ra từ đâu năm đến nay) và nâng tỷ giá trung tâm USD/VND (lên mức cao kỷ lục mới 23.346 VND/USD vào ngày 28/9), việc tăng lãi suất điều hành có thể được coi là công cụ cuối cùng của Ngân hàng Nhà nước Việt Nam (NHNN).

Khi biểu đồ Dot plot của Fed dự báo mức tăng thêm 125 điểm cơ bản trong tháng 11 và tháng 12/2022, các nhà phân tích tại đây cho rằng VND sẽ giảm giá thêm 1% so với USD nâng mức giảm lên thành 5% trong năm nay.

Đồng thời, NHNN sẽ điều chỉnh tăng lãi suất điều hành thêm 50 điểm cơ bản vào đầu năm 2023. Tuy nhiên, điều này sẽ nhằm ổn định áp lực tỷ giá trong ngắn hạn hơn là để chứng minh một chính sách tiền tệ thắt chặt.

Về tác động của tỷ giá, theo tính toán của bộ phận phân tích, mỗi 1% giảm của VND so với USD làm giảm lợi nhuận doanh nghiệp phi ngân hàng khoảng 1% và ngược lại. Do dự báo VND sẽ giảm 5% so với USD trong năm tài chính 2022 trước khi tăng giá 1% trong năm 2023.

Do đó, tăng trưởng lợi nhuận phi ngân hàng được dự báo sẽ giảm 5% xuống 16% cho năm 2022 và tăng 1% lên 19% cho năm 2023. Trong khi đó, tác động đến lợi nhuận của ngân hàng có thể sẽ không đáng kể.

Nhiều doanh nghiệp "đau đầu" vì tỷ giá tăng mạnh. (Ảnh: IT)

Là tập đoàn công nghệ có quan hệ thương mại với các đối tác công nghệ của Mỹ, Nhật Bản, Hàn Quốc, ông Hồ Thanh Tùng - Tổng Giám đốc Tập đoàn CMC thừa nhận, tất cả những chính sách biến động về kinh tế, tài chính vừa rồi ảnh hưởng khá lớn với Tập đoàn CMC và sẽ tiếp tục ảnh hưởng trực tiếp với Tập đoàn.

"Là tập đoàn công nghệ, khi chúng tôi có giao dịch với đối tác nước ngoài, thì tỷ giá biến động ảnh hưởng rất lớn. Tôi nghĩ không chỉ riêng chúng tôi mà tất cả các doanh nghiệp Việt Nam, trước đây chưa bao giờ phải đề phòng về tỷ giá và nay tỷ giá thay đổi như vậy chắc chắn sẽ ảnh hưởng trực tiếp. Và trong ngắn hạn, nếu tỷ giá và lãi suất càng ngày càng cao thì ảnh hưởng trực tiếp đến kết quả kinh doanh của doanh nghiệp",ông Tùng chia sẻ.

Trong dài hạn, theo ông Tùng các doanh nghiệp sẽ khó khăn hơn. Bởi khi doanh nghiệp ra các bài toán quyết định đầu tư thì các chỉ số liên quan đến lãi suất hay tỷ giá doanh nghiệp sẽ phải xem xét. Khi các chỉ số cao thì sẽ thấy khả năng đưa ra các quyết định đầu tư khó khăn hơn rất nhiều.

Với doanh nghiệp xuất khẩu nhưng vẫn nhập khẩu nguyên phụ liệu để sản xuất, tỷ giá tăng cũng gây nhiều áp lực.

Ông Phạm Xuân Hồng, Chủ tịch Hội Dệt may thêu đan TP.HCM cho hay, tỷ giá tăng, nhưng các doanh nghiệp xuất khẩu không thể vui, bởi giá nguyên phụ liệu nhập khẩu tăng mạnh khiến phần lãi chênh lệch từ tỷ giá hầu như không đáng kể.

Chưa kể, lạm phát tăng nhanh khiến người dân các quốc gia nhập khẩu thắt chặt chi tiêu, đơn hàng ngày càng ít, các nhà nhập khẩu liên tục "ép" giá. Trong khi đó, nhiều đối thủ của Việt Nam phá giá đồng tiền mạnh hơn khiến hàng Việt mất lợi thế cạnh tranh. Đây là tình trạng chung với doanh nghiệp nhiều ngành hàng xuất khẩu có sử dụng nguyên liệu nhập khẩu.

Các chuyên gia cho rằng, NHNN cần làm rõ các giải pháp giữ ổn định tỷ giá, quản lý thị trường ngoại hối trong năm 2023 và dư địa dự trữ ngoại hối, tăng lãi suất để ổn định đồng tiền Việt Nam.

Cũng theo đánh giá của giới phân tích, việc ổn định tỷ giá hết sức quan trọng vì không chỉ giúp ổn định vĩ mô, giữ được dòng tiền trong nước, mà còn hạn chế nhập khẩu lạm phát. Tất nhiên, muốn giữ ổn định tỷ giá, phải chấp nhận một mặt bằng lãi suất cao hơn và kiểm soát tăng trưởng tín dụng, đồng nghĩa với việc hy sinh một phần tăng trưởng kinh tế.