Ngành bán lẻ 2023: Hầu bao thắt chặt, chèo lái qua khó khăn

Lạm phát sẽ đạt đỉnh trong 6 tháng đầu năm 2023

SSi Research vừa có báo cáo triển vọng ngành Bán lẻ trong năm 2023. Theo chuyên gia của SSi, tiêu dùng cho các sản phẩm không thiết yếu sẽ vẫn ảm đạm, ít nhất là cho đến nửa đầu năm 2023 do những khó khăn về kinh tế vĩ mô. Trong nửa đầu năm 2023, SSi Research cho rằng giá điện, chi phí y tế và học phí sẽ tăng lên. Thuế GTGT tăng lên 10% (từ mức hiện tại là 8%) kể từ ngày 1/1/2023. Những yếu tố này sẽ ảnh hưởng đến sức mua của người tiêu dùng.

SSi Research giả định lạm phát sẽ đạt đỉnh trong 6 tháng đầu năm 2023 và sau đó sẽ giảm tốc trong 6 tháng cuối năm. Ước tính chi tiêu cho điện thoại & điện máy sẽ giảm 10% so với cùng kỳ và nhu cầu tiêu thụ vàng sẽ không thay đổi vào năm 2023, với mức chi tiêu thấp cho đến nửa đầu năm 2023, sau đó dần phục hồi từ nửa cuối năm 2023.

Việc hợp nhất thị trường sẽ rõ ràng hơn trong thời kỳ suy thoái kinh tế. Các nền tảng thương mại điện tử thường giảm giá sâu, tạo ra tỷ suất lợi nhuận thấp. Trong bối cảnh chi phí tăng và nhu cầu yếu, các nhà bán lẻ trực tuyến có thể bị lỗ, do đó mất dần thị phần. Các nhà bán lẻ quy mô nhỏ không tiếp cận được tín dụng ngân hàng cũng có thể bị mất thị phần. Do đó, các nhà bán lẻ có dòng tiền ổn định có thể giành được thị phần.

Tỷ suất lợi nhuận sụt giảm do xu hướng mua hàng giá trị thấp. Lạm phát gia tăng sẽ làm tăng chi phí cho các nhà bán lẻ, vì khó có thể chuyển phần chi phí tăng lên sang giá bán cho khách hàng. Người tiêu dùng đang tìm kiếm các đợt giảm giá sâu và xu hướng mua hàng giá rẻ có thể kéo dài đến năm 2023.

Chi phí tài chính có thể giảm bớt vào năm 2023. Thị trường kỳ vọng lại suất Fed sẽ tăng nhẹ hơn trong năm 2023, vì vậy SSi Research dự báo đồng USD sẽ tăng giá với tốc độ chậm hơn trong 2023. Tương tự, SSi Research dự báo lãi suất trung bình vẫn có thể tăng vào năm 2023, nhưng với tốc độ chậm hơn (khoảng 50~100 điểm cơ bản vào năm 2023 so với 200-300 điểm cơ bản vào năm 2022). Tuy nhiên, các nhà bán lẻ có thể chọn tích trữ ít hàng tồn kho hơn do dự đoán nhu cầu yếu – điều này sẽ giúp giảm áp lực lên chi phí lãi vay. Do đó, tổng chi phí tài chính của các nhà bán lẻ có thể sẽ giảm, giả định kế hoạch mở mới thận trọng trong năm 2023.

Cơ hội cho các nhà đầu tư dài hạn tích lũy cổ phiếu

Tăng vốn là một yếu tố hỗ trợ tích cực cho các doanh nghiệp bán lẻ, đặc biệt trong bối cảnh chi phí vay tăng cao. MWG hoãn thực hiện tăng vốn cho công ty mảng bách hóa từ quý 1 năm 2023 sang quý 3 năm 2023. Việc phát hành cổ phiếu thành công sẽ giúp công ty giảm bớt áp lực về chi phí tài chính.

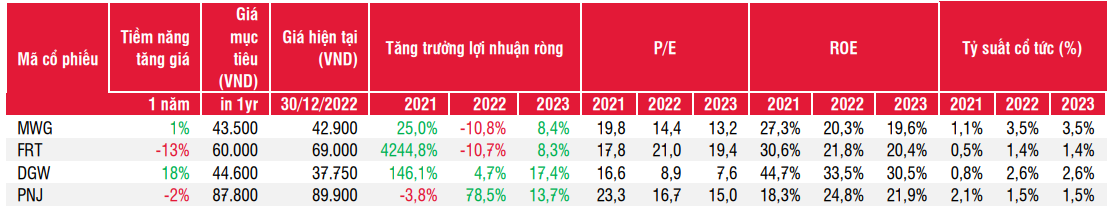

Theo SSI, định giá của PNJ và MWG ở mức hợp lý với P/E năm 2023 lần lượt là 15,0 lần và 13,2 lần. FRT được định giá cao với hệ số này là 19,4 lần. Trong khi đó, P/E năm 2023 của DGW đã giảm xuống mức hấp dẫn hơn là 7 lần do tăng trưởng lợi nhuận giảm tốc so với giai đoạn 2017- 2021.

Nhiều dự báo cho rằng tăng trưởng lợi nhuận có thể âm trong 6 tháng đầu năm 2023 đối với các doanh nghiệp bán lẻ ICT & CE, SSi Research cho rằng có thể có cơ hội cho các nhà đầu tư dài hạn tích lũy cổ phiếu trong thời kỳ giá thấp trước khi lấy lại đà tăng trưởng lợi nhuận dương trong nửa cuối năm 2023.

Theo Công ty Chứng khoán Vietcombank (VCBS), MWG có tiềm năng tăng trưởng doanh thu đến từ xu cao cấp hóa ICT và triển vọng Bách hoá Xanh.

VCBS dự báo doanh thu thuần Bách hoá Xanh sẽ duy trì ổn định, đạt khoảng 1,4 tỷ đồng/cửa hàng/tháng trong năm 2023. Về lợi nhuận, Bách hoá Xanh dự kiến giảm lỗ, dự phóng đạt -1.600 tỷ đồng nhờ tối ưu hóa vận hành. VCBS kì vọng việc mở rộng Bách Hóa Xanh, An Khang, Topzone tích cực trở lại từ nửa sau năm 2023

VCBS dự phóng doanh thu thuần năm 2022 của MWG đạt 132.595 tỷ đồng, tăng 7,8% so với mức thực hiện năm 2021. Lợi nhuận sau thuế dự phóng đạt 4.434 tỷ đồng, tương đương sụt giảm 9,5%. Năm 2023, doanh thu thuần dự phóng đạt 142.749 tỷ đồng, lợi nhuận sau thuế dự phóng đạt 5.500 tỷ đồng, tương đương tăng 7,7% và tăng 24%.

VCBS khuyến nghị mua cổ phiếu MWG với giá mục tiêu 56.800 đồng/cổ phiếu.