Nợ xấu ngân hàng tăng hơn 400% vì Covid -19

Nợ xấu tăng và ngày càng xấu hơn

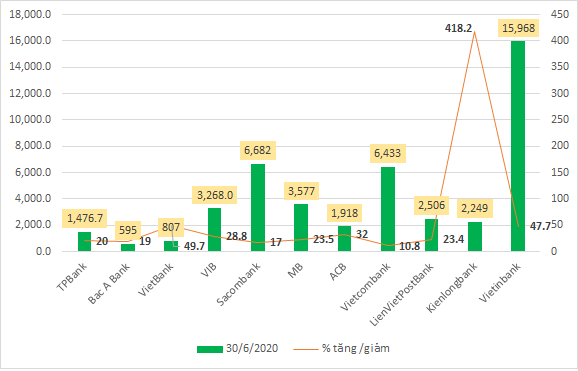

Theo báo cáo tài chính quý II/2020 của ngân hàng TMCP Tiên Phong (TPBank), tổng nợ xấu của nhà băng này tăng gần 20% so với đầu năm, lên 1.476,7 tỷ đồng. Tại thời điểm, cuối năm 2019, số nợ xấu của TPBank chỉ ở mức 1.234,9 tỷ đồng.

Đáng chú ý, nợ xấu ở nhóm nợ dưới tiêu chuẩn có mức tăng lớn nhất tới trên 47,2% chỉ sau 6 tháng đầu năm. Nợ nghi ngờ (nợ nhóm 4) tăng 22%. Ngược lại, nợ có khả năng mất vốn (nợ nhóm 5) giảm 11.

Tỷ lệ nợ xấu tính đến hết quý II/2020 của nhà băng này cũng vì thế tăng từ mức 1,29% lên mức 1,47%.

Số dư nợ xấu tăng lên buộc TPBank cũng phải liên tục gia tăng trích lập dự phòng rủi ro tín dụng trong 2 quý đầu năm nay, lần lượt là hơn 324 tỷ đồng trong quý I/2020 và 441,6 tỷ đồng trong quý II/2020. Tổng chi phí dự phòng rủi ro tín dụng của ngân hàng này vọt tăng lên 765,7 tỷ đồng trong 6 tháng và có mức tăng tới 49,1% so với cùng kỳ 2019.

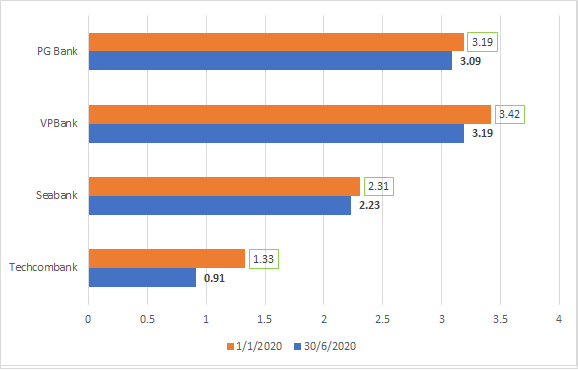

Biến động tỷ lệ nợ xấu của các ngân hàng (%) tính đến cuối quý II/2020

Mặc dù cho vay tăng nhẹ nhưng số dư nợ xấu của Bac A Bank cũng không nằm ngoài dự báo khi tăng thêm gần 19% lên 595 tỷ đồng, đưa tỷ lệ nợ xấu của ngân hàng từ 0,69% vào cuối năm trước lên 0,8%.

Đến hết quý II/2020, tổng nợ xấu nội bảng của VietBank ở mức 807 tỷ đồng, tăng 49,7%. Đáng chú ý, nợ có khả năng mất vốn tăng lên gấp 1,5 lần với gần 533 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 1,32% vào cuối năm 2019 lên 1,88%.

Ngân hàng TMCP Quốc Tế (VIB) cũng đang phải chứng kiến mức tăng rất mạnh ở hàng loạt nhóm nợ xấu sau 6 tháng kinh doanh đầu năm.

Theo báo cáo tài chính quý II/2020 của VIB, nợ xấu tăng tới 27,6% so với cuối năm 2019, lên 3.267,2 tỷ đồng. Trong đó, nhóm có khả năng mất vốn ở mức 1.979 tỷ đồng, chiếm phần lớn trong tổng số dư nợ xấu của ngân hàng VIB. So với cuối năm ngoái, nợ có khả năng mất vốn của VIB đã tăng 12,6% và cũng là mức tăng thấp nhất so với 2 nhóm nợ còn lại.

Cụ thể, nợ xấu ở nhóm dưới tiêu chuẩn có mức tăng tới 79,6% và nợ nghi ngờ cũng tăng hơn 49,2%. Nợ xấu vọt tăng trong các tháng đầu năm khiến cho VIB phải mạnh tay trích lập dự phòng rủi ro tín dụng hơn 421 tỷ đồng, tăng hơn 31,7%.

Biến động số dư nợ xấu của các ngân hàng (tỷ đồng)

Tương tự, Sacombank cũng vừa công bố kết quả kinh doanh 6 tháng đầu năm. Tổng nợ xấu nội bảng của Sacombank ở mức 6.682 tỷ đồng, tăng 16,5%.

Trong đó, nợ cần chú ý của Sacombank tăng tới 63%, trong khi nợ nhóm 3 cũng tăng gần 3 lần. Điều này khiến ngân hàng phải tăng mạnh 50% trích lập dự phòng trong 6 tháng đầu năm. Qua đó, kéo tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 1,94% vào cuối năm 2019 lên 2,15%.

Trong 2 quý vừa qua, MB đã trích lập 3.310 tỷ đồng cho chi phí dự phòng rủi ro tín dụng, tăng 40% so với cùng kỳ 2019. Tính đến 30/6, tổng nợ xấu nội bảng của MB ở mức 3.577 tỷ đồng, tăng 23,5%. Trong đó, nợ có khả năng mất vốn tăng mạnh từ 618 tỷ đồng lên 1.695 tỷ đồng, tương ứng tăng 174%. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 1,16% vào cuối năm 2019 lên mức 1,37%.

Tại ngày 30/6/2020, nợ xấu của ACB là 1.918 tỷ đồng, tăng 32% so với đầu năm. Tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng từ 0,54% lên 0,68%.

Trong khi đó tại Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank), hoạt động kinh doanh sau 6 tháng đầu năm ghi nhận tổng số dư nợ xấu tăng thêm gần 500 tỷ đồng, tương đương 23,4% lên hơn 2.506 tỷ đồng với mức tăng xuất hiện lần lượt ở cả 3 nhóm nợ xấu và nhiều nhất ở nhóm nợ có khả năng mất vốn. Đưa tỷ lệ nợ xấu nhích nhẹ từ 1,44% vào cuối năm 2019 lên 1,65%.

Cụ thể, trong lúc các nhóm nợ dưới tiêu chuẩn và nợ nghi ngờ có tổng mức tăng chỉ khoảng 164 tỷ đồng, nhóm nợ có khả năng mất vốn tại LienVietPostBank tăng thêm hơn 312 tỷ đồng chỉ sau vài tháng và đưa tổng số dư nợ có khả năng mất vốn tại ngân hàng này lên con số trên 1.738 tỷ đồng.

Kienlongbank là một trong những nhà băng gây chú ý trong mùa báo cáo tài chính nửa đầu năm nay khi tỷ lệ nợ xấu của ngân hàng này vọt tăng từ ,3% lên 6,59%. Nếu xét theo giá trị tuyệt đối, số dư nợ xấu đã tăng lên 2.249 tỷ đồng, tức là gấp hơn 5 lần so với hồi đầu năm.

Kienlongbank cho biết, nợ có khả năng mất vốn của ngân hàng này tăng mạnh do việc hạch toán gần 1.896 tỷ đồng dư nợ các khoản cho vay của nhóm khách hàng có tài sản đảm bảo là cổ phiếu của Sacombank (STB) vào nợ nhóm 5 theo quyết định chỉ đạo của NHNN.

Ngay cả đến "ông lớn" quốc doanh là Vietinbank và Vietcombank tình hình nợ xấu cũng không mấy khả quan.

Tại Vietinbank, tỷ lệ nợ xấu nội bảng ngày 30/6/2020 là 1,7% song đáng lo là nợ xấu nhóm 3 tăng rất mạnh: hơn 7.155 tỷ đồng, tăng gần 3,5 lần so với đầu năm.

Trong 6 tháng đầu năm, VietinBank đã mua lại thêm trên 6.000 tỷ đồng nợ bán VAMC, nâng tổng giá trị nợ mua lại từ thời điểm bán nợ tháng 12/2018 đến nay (sau khoảng 1,5 năm) lên gần 6.800 tỷ đồng (chiếm hơn một nửa mệnh giá ban đầu), chưa thể hoàn tất việc mua lại toàn bộ nợ xấu tại VAMC như kỳ vọng.

Số dư nợ xấu Vietcombank tăng 10,8% với 6.433 tỷ đồng, đưa tỷ lệ nợ xấu tăng nhẹ 0,83% từ mức 0,79% cuối năm 2019. Đáng chú ý, nợ nhóm 2 (nợ cần chú ý) của ngân hàng tăng mạnh lên gần 7.725 tỷ đồng, gấp 3 lần con số cuối năm trước, tức tăng tới 4.686 tỷ đồng.

Vẫn có ngân hàng "lội ngược dòng"

Tỷ lệ nợ xấu của nhóm ngân hàng "lội ngược dòng"

Techcombank là ngân hàng ngược xu hướng khi nợ xấu của nhà băng này giảm mạnh 32% so với đầu năm. Tính đến hết quý II/2020, Techcombank đang có 2.100 tỷ đồng nợ xấu. Trong đó, nợ có khả năng mất vốn giảm mạnh từ 2.555 tỷ đồng xuống 903 tỷ đồng, tương ứng giảm 65%. Theo đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay giảm từ 1,33% xuống 0,91%, đi ngược xu hướng tăng lên đã thể hiện nửa đầu năm nay tại nhiều ngân hàng khác.

Tương tự, cùng với sụt giảm về cho vay, số dư nợ xấu của SeaBank giảm khoảng 90 tỷ đồng so với cuối năm trước, tương đương giảm 3,9% đưa tỷ lệ nợ xấu về 2,23%.

Tại VPBank, tổng số dư nợ xấu của VPBank giảm nhẹ 2,1% với 8.612 tỷ đồng đưa tỷ lệ nợ xấu về 3,19%.

Tổng giá trị nợ xấu của PG Bank giảm 4,1% xuống 716 tỷ đồng. Kéo theo đó, tỷ lệ nợ xấu của ngân hàng giảm từ 3,19% xuống còn 3,09%.

VietABank, NCB và Ngân hàng Bản Việt của bà Nguyễn Thanh Phượng do chưa công bố thuyết minh báo cáo tài chính nên không có thông tin về nợ xấu.