Thông tư 22 – “sân chơi” bình đẳng, BIDV và Vietinbank lại gặp khó?

Theo Thông tư 22/2019 (Thông tư 22) quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng được Ngân hàng Nhà nước (NHNN) ban hành vào giữa tháng 11, từ ngày 1/1/2020, tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) tối đa ở mức 85%.

Tại thời điểm hiện nay, theo Thông tư 36, tỷ lệ LDR tối đa của nhóm ngân hàng thương mại (NHTM) nhà nước là 90%; NHTM cổ phần, ngân hàng liên doanh, ngân hàng 100% vốn nước ngoài là 80%.

Như vậy, theo quy định mới, tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi không còn sự phân biệt giữa NHTM nhà nước và NHTM cổ phần. Trong đó, tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi của NHTM nhà nước giảm từ 90% xuống 85%; với NHTM cổ phần tăng từ 80% lên 85%.

Ngân hàng Nhà nước quy định tỷ lệ tối đa dư nợ cho vay so với tổng tiền ở mức 85%

Rủi ro hay bình đẳng?

Với quy định mới tại Thông tư 22 về tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi có hiệu lực từ đầu tháng 1/2020, Ngân hàng Nhà nước đang đưa ra thông điệp "siết" tín dụng tại các NHTM Nhà nước và "mở" van tín dụng với các NHTM cổ phần.

Điều này, vô hình chúung có thể vấp phải lo ngại "đẩy rủi ro từ khối ngân hàng quốc doanh sang cho các NHTM cổ phần", đi ngược lại mong muốn kiểm soát dòng vốn tín dụng chảy vào các lĩnh vực rủi ro, có kỳ hạn dài như bất động sản, BOT của NHNN.

Nhìn nhận về vấn đề này, Cấn Văn Lực – chuyên gia Tài chính - Ngân hàng cho biết, động thái điều chỉnh này của Ngân hàng Nhà nước là hoàn toàn có cơ sở. Đồng thời, tỷ lệ 85% theo ông Lực cũng là mức tỷ lệ phù hợp để hệ thống ngân hàng cung ứng ra nền kinh tế mà vẫn đảm bảo an toàn thanh khoản với hiệu quả cao nhất.

"Ngân hàng Nhà nước về cơ bản muốn tiến tới một mặt bằng chung giữa NHTM Nhà nước và tư nhân. Khi duy trì các tỷ lệ khác nhau thì chi phí vốn của hai khối ngân hàng này sẽ khác nhau, về cơ bản chi phí vốn của khối NHTM cổ phần sẽ cao hơn, cộng với rủi ro thanh khoản của các ngân hàng cũng khác nhau.

Chính vì vậy, việc đưa về một tỷ lệ thống nhất, không có sự phân biệt tạo ra môi trường kinh doanh bình đẳng, công bằng hơn cho tất cả các tổ chức tín dụng", ông Lực nhấn mạnh.

Riêng về lo ngại rủi ro của khối NHTM cổ phần, vị chuyên gia này cho rằng, điều này là khó xảy ra bởi bản thân các NHTM cũng đã nắm rất rõ chủ trương của Nhà nước trong việc siết tín dụng cho lĩnh vực nhiều rủi ro như BĐS hay BOT.

Vì vậy, dù có được "nới lỏng" tỷ lệ dư nợ cho vay so với tổng tiền gửi nhưng các NHTM này sẽ không thể tăng trưởng bằng mọi giá, bất chấp rủi ro thanh khoản và rủi ro nợ xấu.

Chỉ tác động trong ngắn hạn, BIDV và Vietinbank gặp khó

Đánh giá về tác động của quy định đối với dư nợ cho vay đối với nền kinh tế trong thời gian tới, nhóm phân tích của Công ty Chứng khoán KB Việt Nam (KBSV) cho rằng về tổng thể, dư nợ tín dụng toàn hệ thống sẽ không có nhiều thay đổi do sự điều chỉnh trái chiều đối với tỷ lệ LDR trong khu vực NHTM Nhà nước và khối ngân hàng tư nhân.

Theo tính toán của KBSV, phần dư nợ tiềm năng bị hạn chế của nhóm NHTM Nhà nước sẽ tương đương với phần dư nợ tiềm năng có thể tăng thêm của nhóm NHTM cổ phần.

Ở góc nhìn khác, ông Phạm Quốc Khánh – Trưởng phòng đào tạo Học viện Ngân hàng nhận định, tổng cung vốn ra nền kinh tế có thể giảm nhưng sẽ chỉ giảm trong ngắn hạn.

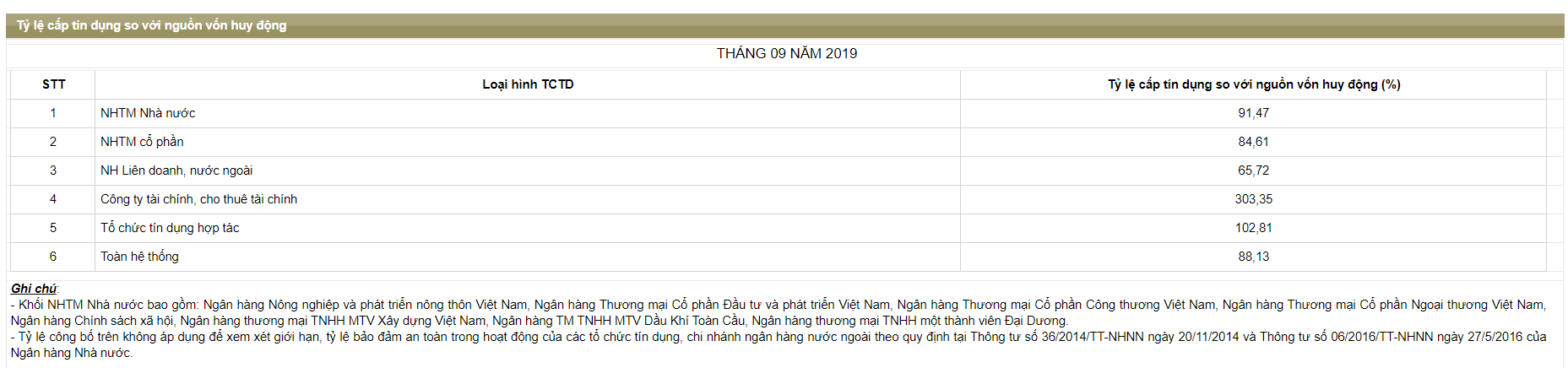

Ông Khánh phân tích, tính tới cuối tháng 9, tỷ lệ cấp tín dụng so với nguồn vốn huy động của khối NHTM Nhà nước hiện đứng ở mức 91% và khối NHTM cổ phần xấp xỉ 85% (84,6%). Như vậy, nếu tỷ lệ này duy trì hết năm 2019 và phải điều chỉnh kể từ đầu năm 2020 về 85% thì rõ ràng, cung vốn ra nền kinh tế của khối NHTM Nhà nước sẽ phải điều chỉnh giảm. Tất nhiên giảm nhiều hay ít còn phụ thuộc vào lượng tiền huy động được của các NHTM trong từng thời kỳ. Trong khi đó, khối NHTM cổ phần lại ở mức gần như kịch trần về tỷ lệ cấp tín dụng so với nguồn vốn huy động nên cũng không có nhiều dư địa để tăng trưởng cho vay.

"Khoản cung vốn "hụt" này chỉ duy trì trong ngắn hạn, về dài hạn quy mô vốn vẫn sẽ được bù đắp bằng nguồn tăng trưởng tín dụng và tăng trưởng huy động hàng năm. Như vậy, cung vốn ra nền kinh tế sẽ vẫn ổn định", ông Khánh nhấn mạnh thêm.

Riêng đối với từng ngân hàng, KBSV nhận định, với hai ngân hàng chưa đạt chuẩn Basel II là BIDV và VietinBank sẽ chịu tác động từ thông tư trên.

Theo tính toán của công ty này, tỷ lệ LDR của BIDV và Vietinbank ở mức 84% và 85,5% trong nửa đầu năm 2019 (vào năm 2018 ở mức 83,4% và 84,9%). Bên cạnh đó, việc hai nhà băng này chưa đạt chuẩn Basel II sẽ khiến cho dư địa mở rộng tín dụng trong 2020 sẽ không còn nhiều.

Ngược lại, ACB, MBBank, HDBank và TPBank có nhiều cơ hội đẩy mạnh tín dụng hơn nếu như NHNN mở "room" tín dụng đối với các nhà băng này.