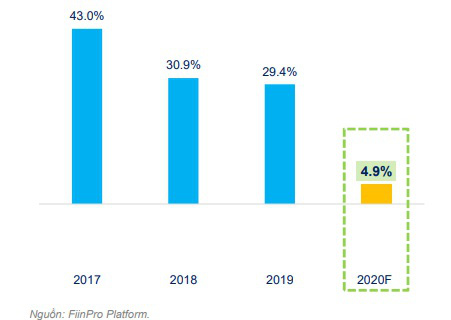

Vì sao các ngân hàng tự tin tăng trưởng lợi nhuận 4,9%, bất chấp Covid-19?

Theo đó, các ngân hàng (NH) lớn đặt chỉ tiêu lợi nhuận sau thuế tăng trưởng khá (> 10%) bao gồm BIDV (17%) và VCB (10%). Một số ngân hàng quy mô nhỏ hơn có triển vọng lợi nhuận tăng trưởng bao gồm EIB (21,7%), HDB (12,6%) và VIB (10,2%).

Ngành ngân hàng tự tin sẽ có mức tăng trưởng bình quân lợi nhuận sau thuế (LNST) ở mức 4,9% năm 2020, bất chấp dịch Covid-19 (Ảnh: IT)

Báo cáo mới đây của FiinGroup - một trong những đơn vị cung cấp thông tin tài chính và doanh nghiệp hàng đầu tại Việt Nam - nhận định, triển vọng "rất sáng" này của ngành NH một phần thể hiện được sự tự tin về triển vọng kinh doanh của ngành trong bối cảnh sau Covid-19 tại Việt Nam và một phần có được trên cơ sở những chính sách về quy định hạch toán của các NH đối với dư nợ do ảnh hưởng bởi dịch bệnh (Thông tư 01 của NHNN thì dư nợ được cơ cấu này sẽ vẫn được hạch toán là Nợ đủ tiêu chuẩn và do đó không phải trích dự phòng).

Bên cạnh việc duy trì lợi nhuận tín dụng từ danh mục dư nợ cũ (thay vì dư nợ tín dụng mới tăng trưởng rất chậm), các nhà băng cũng tiếp tục được hưởng lợi từ hoạt động đầu tư chứng khoán, nhất là đầu tư và kinh doanh trái phiếu.

Điều này đạt được nhờ vào mặt bằng lãi suất/lợi tức trái phiếu chính phủ tiếp tục duy trì ở mức thấp và qua đó giúp các nhà băng có nguồn lợi nhuận chưa thực hiện từ danh mục trái phiếu đó.

"Một cách công bằng thì bản chất hoạt động kinh doanh NH không bị ảnh hưởng trực tiếp bởi dịch bệnh mà thậm chí đây là còn là cơ hội bứt phá với các NH áp dụng các công nghệ số tạo tiện ích cho khách hàng thay vì mô hình giao dịch truyền thống. Tác động bởi dịch bệnh đến NH chủ yếu nằm ở việc ảnh hưởng của dịch bệnh đến khách hàng của NH, bao gồm hai đối tượng chính là: đơn vị kinh doanh và người tiêu dùng", FiinGroup đánh giá.

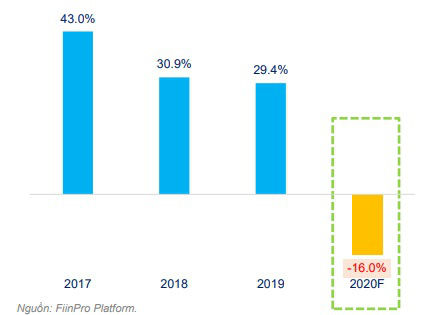

Tăng trưởng LNST năm 2020 khối ngân hàng theo dự báo của giới phân tích các công ty chứng khoán sẽ sụt giảm khoảng 16%...

Tăng trưởng LNST năm 2020 khối ngân hàng theo kế hoạch của lãnh đạo các nhà băng lại tăng khoảng 4,9% trong bối cảnh Covid-19 vẫn diễn biến phức tạp.

Cụ thể, theo FiinGroup, sức khỏe tài chính và khả năng chi trả lãi vay của doanh nghiệp đi xuống trong khi những ảnh hưởng của dịch bệnh đến thu nhập người tiêu dùng trong nhất là trong một số ngành bị ảnh hưởng trực tiếp như du lịch, đi lại và các ngành bị ảnh hưởng bởi sự suy giảm cầu xuất khẩu của Việt Nam sẽ làm cho chất lượng tín dụng của các ngân hàng bị ảnh hưởng trong thời gian tới.

"Thực tế, nếu chúng ta quan sát công bố thông tin của các ngân hàng lớn trên thế giới (ví dụ Bank of America) và nhiều ngân hàng vừa mới công bố kết quả kinh doanh Quý 2/2020 thì đối tượng tác động đầu tiên là "Consumer Banking" sau đó mới đến "Corporate Banking", FiinGroup, dẫn chứng.

Do đó, tác động của Covid-19 đối với chất lượng tín dụng (và đồng nghĩa là tác động đến lợi nhuận) của ngành Nh tại Việt Nam sẽ có độ trễ nhất định. Như lần khủng hoảng 2008 thì chi phí dự phòng có độ trễ khoảng 4 quý (và cả việc thông qua cơ chế trái phiếu đặc biệt VAMC mà hiện phần lớn các NH đã giải quyết xong nhưng có NH vẫn còn phân bổ đến tận năm vừa qua).

"Nói tóm lại, chi phí dự phòng cho chất lượng tín dụng bị ảnh hưởng bởi dịch Covid-19 đã được phân bổ vào các quý trong tương lai và tùy theo các thay đổi của chính sách hạch toán của NH. Và do đó, sự duy trì tăng trưởng cao hiện nay và dư địa cho các năm tới nói chung của ngành ngân hàng sẽ góp phần hấp thụ chi phí tín dụng cho ảnh hưởng bởi Covid-19 đã diễn ra trong thời gian vừa qua và có lẽ cả thời gian tới đối với một số ngành phụ thuộc vào xuất khẩu hoặc thương mại - du lịch quốc tế", FiinGroup, kết luận.

Dù vậy, FiinGroup cũng lưu ý rằng dù Thông tư 01 của Ngân hàng Nhà nước cho phép các NH được cơ cấu này sẽ vẫn được hạch toán là Nợ đủ tiêu chuẩn và do đó không phải trích dự phòng. Tuy nhiên, khi các chính sách này thay đổi thì sự tác động của Covid-19 đến chất lượng tín dụng và qua đó sẽ ảnh hưởng đến việc hoàn thành chỉ tiêu lợi nhuận của các NH trong năm 2020.

Các ngân hàng đạt tăng trưởng lợi nhuận trước thuế ở mức cao trên 20% trong quý 2/2020 bao gồm VIB (41%), HDB (39,7%), CTG (38,9%), TPB (30,4%) và VPB (20,6%). Các ngân hàng này hầu hết đều là các ngân hàng có mảng kinh doanh tín dụng bán lẻ hoặc tín dụng tiêu dùng khá lớn trong cơ cấu dư nợ tín dụng.

Riêng TPB thì gần đây nổi lên là "ngôi sao" trong việc phát hành và kinh doanh trái phiếu doanh nghiệp.

Các ngân hàng đã hoàn thành trên 50% chỉ tiêu kế hoạch lợi nhuận năm bao gồm VPB (58,7%), VIB (55,6%), ACB (52,4%) và hai ngân hàng đạt khoảng 50% kế hoạch năm là MBB và SHB.