Đại hạ giá vẫn "ế", ngân hàng “đau đầu” thu hồi nợ

Dồn dập rao bán từ ô tô trăm triệu đến tài sản nghìn tỷ thu hồi nợ, đại hạ giá vẫn "ế"

Lần thứ 4, Vietcombank phát đi thông báo phát mại tài sản bảo đảm tại TP Đà Nẵng. Theo đó, tài sản đấu giá là quyền sử dụng đất và toàn bộ công trình xây dựng trên đất có diện tích 443 m2 ở quận Ngũ Hành Sơn, TP Đà Nẵng.

Công trình xây dựng trên đất là khách sạn 4 sao ven biển với quy mô 12 tầng, 65 phòng; 77 máy điều hòa nhiệt độ đi kèm công trình cũng được kê biên, xử lý tài sản theo quy định.

Được biết, sau 3 lần phát mại không thành công, giá bán đấu giá khởi điểm cũng giảm mạnh xuống còn 74,3 tỷ đồng so với mức giá lần đầu tiên rao bán là 100 tỷ đồng.

Ngân hàng BIDV mới đây cũng phát đi thông báo rao bán một khoản nợ "khủng" có tài sản đảm bảo là nhà hàng, tiệc cưới.

Cụ thể, BIDV chi nhánh Phú Tài bán đầu giá khoản nợ có dư nợ hơn 1.000 tỷ đồng (trong đó nợ gốc là Công ty CP Tập Đoàn Khải Vy hơn 409 tỷ đồng).

Tài sản đảm bảo của khoản nợ gồm 367 ha rừng cây trồng tại Đăk Nông, 6 xe ô tô, nhà máy, máy móc thiết bị sản xuất gỗ tại TP Quy Nhơn, 8,7 triệu cổ phiếu Công ty CP Hòn Tằm Biển Nha Trang,…

Đáng chú ý, tài sản đảm bảo còn có Trung tâm hội nghị tiệc cưới Crystal Palace tại địa chỉ số 13 đường Nguyễn Lương Bằng, P. Tân Phú, Quận 7, TP.HCM có diện tích đất 2.675 m2.

Trước đó, trong năm 2019, Trung tâm hội nghị tiệc cưới Crystal Palace (TP.HCM) được BIDV rao bán riêng lẻ, theo hình thức đấu giá với giá khởi điểm là 535 tỷ đồng, giảm xuống 356 tỷ đồng trong năm 2020 nhưng không thành công.

Ngoài ra, BIDV vừa tiếp tục rao bán lần 3 đối với khoản nợ gần 500 tỷ của Công ty CP Kiến trúc và xây dựng Archplus tại ngân hàng này.

Được biết khoản nợ này phát sinh từ đầu tư trái phiếu, được đảm bảo bởi bất động sản rộng 1.431m2, 3 triệu cổ phần của ông Trương Việt Bình và bảo lãnh thanh toán của Công ty CP Thời trang NEM.

Đáng chú ý, giá khởi điểm của khoản nợ được đưa ra lần này là 403 tỷ đồng, giảm tới 95 tỷ so với lần rao bán cách đây 1 tháng.

Tương tự, Ngân hàng TMCP Sài Gòn (SCB) rao bán dự án chung cư ở TP.HCM, trên đường Huỳnh Tấn Phát, quận 7 từ tháng 9/2020. Giá khởi điểm hơn 2.352 tỷ đồng nhưng đến nay không có ai mua và thời gian tới có thể lại tiếp tục rao bán với mức giá giảm.

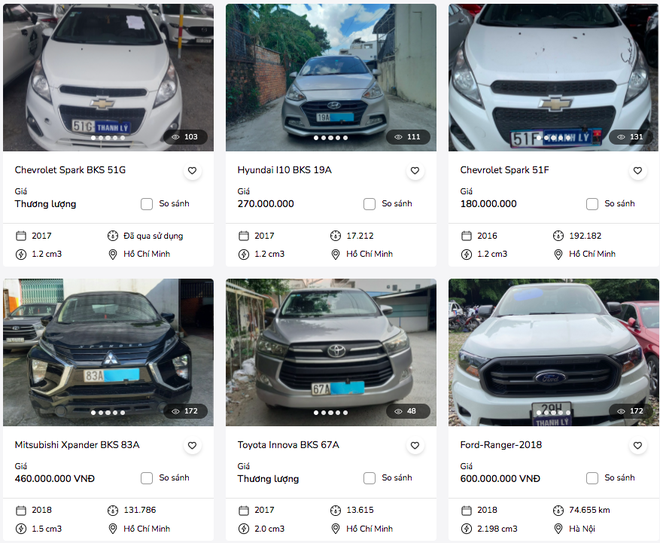

Ngân hàng rao bán ô tô thanh lý, phần lớn là tài sản đảm bảo của các khoản nợ quá hạn (Ảnh: VIB).

Không chỉ khối tài sản đảm bảo hàng trăm, nghìn tỷ được rao bán, nhiều ngân hàng thanh lý cả những tài sản chỉ vài trăm triệu đồng để thu hồi nợ.

Đơn cử như tại VIB, nhà băng này thanh lý nhiều tài sản thế chấp để thu hồi nợ là ô tô các dòng Kia, Chevrolet, Hyundai, Mitsubishi… với giá thấp hơn nhiều so với thị trường.

Tuy nhiên, khảo sát thị trường mua bán nợ cho thấy, dù thanh lý ô tô giá rẻ hơn thị trường xe cũ vài chục triệu đồng/chiếc, thậm chí cả trăm triệu đồng/chiếc, nhưng không phải ngân hàng "cứ muốn bán là được".

Ngân hàng "đau đầu" vì thu hồi nợ

Ông Nguyễn Đình Tùng, Tổng giám đốc Ngân hàng TMCP OCB cho hay trong thời gian qua, ảnh hưởng của Covid-19 đến ngân hàng là rất rõ ràng, đặc biệt về tốc độ tăng trưởng tín dụng, nợ xấu… Nhiều khách hàng của ngân hàng là các doanh nghiệp hoạt động trong lĩnh vực khách sạn, lưu trú... đang bị ảnh hưởng nặng nề, khả năng trả nợ khó khăn.

Với tình hình hiện tại, ngân hàng có thể không bị mất vốn nhưng nợ xấu có khả năng tăng nhanh hơn, trong khi đó việc thu nợ của ngân hàng gặp khá nhiều khó khăn cũng bởi Covid-19.

"Hiện tại, các cán bộ đi thu nợ ở một số tỉnh phải quay về và hối thúc việc trả nợ qua điện thoại. Nhiều khách hàng có ý thức trả nợ tốt, nhưng cũng có khách hàng không trả được nợ. Trong số đó, có những doanh nghiệp đang thực sự rất khó khăn, không thể trả được nợ, song cũng không loại trừ những trường hợp cố tình chây ỳ. Nhìn chung, ngân hàng sẽ chịu áp lực lớn về nợ xấu và thu hồi nợ trong thời gian tới", ông Tùng chia sẻ.

Nhiều tài sản đảm bảo được ngân hàng “đại hạ giá” nhưng vẫn không đắt khách. (Ảnh: BIDV)

Trên thực tế, ngay cả những khoản nợ xấu đã trích lập dự phòng rủi ro đầy đủ và chỉ việc khởi kiện để thu giữ tài sản đảm bảo, hoặc chỉ cần rao bán tài sản đảm bảo để thu hồi cũng gặp nhiều vướng mắc

Như tại Agribank, từ khi Covid-19 tái bùng phát đầu tháng 5/2021 đến nay, hoạt động thu hồi nợ sau xử lý rủi ro (chủ yếu nhờ khởi kiện thu giữ và bán tài sản đảm bảo) "chậm hẳn lại" – theo đại diện Agribank.

Cũng theo Agribank, việc chuyển hồ sơ khởi kiện sang tòa án, thi hành án, rao bán tài sản đảm bảo… đều gần như đình đốn.

Bên cạnh đó, Covid-19 cũng ảnh hưởng đến khả năng tài chính của khách hàng, khiến việc xử lý tài sản đảm bảo thêm khó khăn.

Trong năm 2020, Agribank đặt mục tiêu thu hồi 12.000 tỷ đồng - 15.000 tỷ đồng nợ xấu (năm 2019, ngân hàng thu được hơn 11.000 tỷ đồng nợ sau xử lý rủi ro).

Tuy nhiên, do ảnh hưởng của dịch bệnh khiến hoạt động thu hồi nợ bị đình trệ, đến cuối năm 2020, Agribank mới chỉ thu hồi được khoảng 8.700 tỷ đồng.

"Người dân vay vốn vẫn được ngân hàng giải ngân bình thường bằng hình thức chuyển khoản, song công tác thu hồi nợ thì rất khó, nhất là tại các vùng bị dịch, bị phong tỏa. Hơn nữa, dịch bệnh khiến nông sản khó tiêu thụ, các khu công nghiệp đóng cửa… cũng ảnh hưởng đến nguồn trả nợ ngân hàng", bà Nguyễn Thị Phượng, Phó Tổng giám đốc Agribank cho biết.

Các chuyên gia kinh tế cũng thừa nhận, việc ngân hàng dồn dập rao bán nợ xấu chứng tỏ ngân hàng đang gặp "áp lực" lớn về thu hồi nợ. Thành ra, các ngân hàng muốn bán tài sản đảm bảo một cách suôn sẻ phải chiết khấu mạnh.

"Những khoản nợ có tài sản đảm bảo "ngon" sẽ được ngân hàng xử lý một cách dễ dàng. Còn những khoản nợ quy mô lớn, dù có tài sản đảm bảo nhưng phức tạp và đòi hỏi người mua nợ có nguồn lực lớn để tham gia vào việc quản trị doanh nghiệp, vực dậy hoạt động sản xuất kinh doanh của đơn vị này thì sẽ khó bán.

Đó là vấn đề đang khiến các nhà băng "đau đầu" bởi trong những trường hợp này dù ngân hàng "xuống nước" hạ giá nhưng thị trường vẫn khó hấp thụ được trong bối cảnh hiện nay", chuyên gia kinh tế tại Viện trưởng Viện Nghiên cứu tin học và kinh tế ứng dụng cho hay.