SSI Research dự báo kết quả kinh doanh quý III của 17 doanh nghiệp

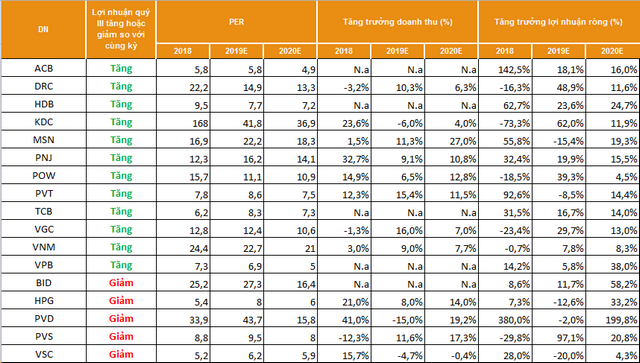

Bộ phận Phân tích Chứng khoán SSI (SSI Research) công bố báo cáo ước tính lợi nhuận quý III của 17 doanh nghiệp. Trong danh sách này có 12 doanh nghiệp được dự báo có kết quả tăng tích cực, trong khi đó, 5 công ty có lợi nhuận giảm.

Các công ty có kỳ vọng tăng trưởng lợi nhuận tích cực bao gồm: ACB, DRC, HDB, KDC, MSN, PNJ, POW, PVT, TCB, VGC, VNM và VPB. Trong khi đó, các công ty được dự báo tăng trưởng lợi nhuận âm bao gồm: BID, HPG, PVS, PVD và VSC.

Dự báo tăng trưởng lợi nhuận quý III của 17 doanh nghiệp. Nguồn: SSI Research

NHTM Cổ phần Á Châu (HNX: ACB): Lợi nhuận trước thuế (LNTT) ước đạt 5.730 tỷ đồng, tăng 20% so với cùng kỳ nhờ sự bứt phá của thu nhập từ hoạt động tín dụng (NII), thu nhập từ phí dịch vụ và phí bán bảo hiểm (bancassurance).

Cao su Đà Nẵng (HoSE: DRC): Doanh thu quý III ước tính đạt 1.010 tỷ đồng, tăng 8% so với cùng kỳ nhờ mảng lốp Radial. LNTT dự kiến đạt 90 tỷ đồng, tăng 131% so với cùng kỳ. Biên lợi nhuận có thể tốt hơn dự báo của SSI Research nhờ giá cao su tự nhiên thấp hơn dự kiến và xuất khẩu sang thị trường Mỹ tốt hơn.

HDBank (HoSE: HDB): LNTT 9 tháng có thể đạt đến 3.400 tỷ đồng, tăng 18% so với cùng kỳ nhờ tăng trưởng tín dụng, thu nhập từ phí dịch vụ và chỉ số chi phí trên thu nhập (CIR) được quản lý tốt.

KIDO (HoSE: KDC): LNTT quý III ước đạt 83 tỷ đồng, tăng 124% so với cùng kỳ nhờ vào sự phục hồi của công ty con Thực phẩm Đông lạnh KIDO (UPCoM: KDF). LNTT của KDF có thể đạt 62 tỷ đồng trong quý III, tăng mạnh so với mức chỉ 1 tỷ đồng của cùng kỳ.

Masan (HoSE: MSN): Masan được kỳ vọng tăng mạnh doanh thu trong quý III nhờ việc ghi nhận một lần của Tài nguyên Masan (UPCoM: MSR) (từ vụ thắng kiện Jacobs E&C Australia Pty Ltd). Masan có mức tăng trưởng lợi nhuận cốt lõi hai con số, trong khi mảng khai khoáng (Masan Resource) và mảng thịt (Masan Meat Life) mang lại kết quả tương đối khiêm tốn.

Vàng bạc Đá quý Phú Nhuận (HoSE: PNJ): Doanh thu thuần quý III có thể đạt 3.900 tỷ đồng, tăng 24% so với cùng kỳ, trong khi lợi nhuận ròng có thể không đổi ở mức 178 tỷ đồng. Lũy kế 9 tháng, doanh thu thuần và lợi nhuận ròng ước đạt 11.700 tỷ đồng (tăng 10% so với cùng kỳ) và 776 tỷ đồng (tăng 12%).

Điện lực Dầu khí Việt Nam (HoSE: POW): LNTT được kỳ vọng tăng mạnh trong quý III nhờ điều kiện thị trường đã tốt hơn, nhu cầu điện cao hơn và nguồn cung than/khí tốt. Khi Vinacomin tăng nguồn cung than cho nhà máy nhiệt điện VA 1 có thể được hưởng lợi từ các điều kiện thị trường lý tưởng hơn, từ đó sản lượng sẽ cao hơn.

PV Trans (HoSE: PVT): LNTT quý III có thể tăng 15% so với cùng kỳ do công ty đầu tư vào 7 tàu trong nửa cuối năm 2018 và nửa đầu năm 2019. Đồng thời, công ty đã vận chuyển khoảng khoảng 30% khối lượng dầu thô của nhà máy lọc dầu Nghi Sơn và 25% khối lượng dầu thành phẩm. Nhà máy lọc dầu Nghi Sơn bắt đầu hoạt động từ tháng 5/2018 nhưng gần đây đã tăng công suất.

Techconbank (HoSE: TCB): Lợi nhuận trước thuế 9 tháng có thể đạt 8.860 tỷ đồng, tăng 13,9% so với cùng kỳ nhờ hiệu suất của mảng trái phiếu doanh nghiệp và thu nhập từ phí dịch vụ (đặc biết là bancassurance), cùng với đó là việc giảm gánh nặng dự phòng trong quá khứ.

Viglacera (HoSE: VGC): Theo kết quả sơ bộ, doanh thu và LNTT 9 tháng đạt 7.090 tỷ đồng và 512 tỷ đồng, tăng lần lượt 11% và 31% so với cùng kỳ nhờ mảng khu công nghiệp.

Vinamilk (HoSE: VNM): Tăng trưởng lợi nhuận quý III của Vinamilk được hỗ trợ bởi (1) mức tăng doanh số bán hàng (với mức tăng 5-7% sản lượng với thị trường nội địa và mức tăng 2 con số với thị trường xuất khẩu trong 9 tháng) cùng với (2) biên lợi nhuận cải thiện nhờ giá bán trung bình tăng 1-3% từ tháng 4 kết hợp với giá mua nguyên vật liệu đầu vào ở mức cổ định cho tới tháng 10/2019.

VPBank (HoSE: VPB): LNTT 9 tháng có thể đạt 7.100 tỷ đồng, tăng 15,3% so với cùng kỳ và hoàn thành 75% kế hoạch năm, điều này có được chủ yếu nhờ mức tăng 47% về LNTT của FE Credit, trong khi LNTT của ngân hàng mẹ giảm 3,9%. Nếu loại trừ khoản thu nhập một lần từ thỏa thuận độc quyền bancassurance trong quý I, thì mức tăng PBR của ngân hàng mẹ sẽ là 23,6%.

BIDV (HoSE: BID): LNTT 9 tháng được kỳ vọng đạt 7.030 tỷ đồng, giảm 3,1% so với cùng kỳ. LNTT quý III ước tính đạt 2.320 tỷ đồng, tăng 1,6%, điều này là do khoản nợ xấu tích lũy qua năm qua. Ngân hàng cũng đang tăng tốc xử lý trái phiếu VAMC và mục tiêu hoàn thành trong năm nay.

Hòa Phát (HoSE: HPG): Lợi nhuận ròng quý III có thể giảm 30% xuống 1.700 tỷ đồng. Mặc dù doanh số bán thép xây dựng có thể tăng 4% và doanh số bán ống thép tăng 10%, lợi nhuận ròng bị ảnh hưởng bởi giá bán giảm khoảng 7% cùng với chi phí đầu vào là giá quặng sắt cao.

Khoan và Dịch vụ Khoan Dầu khí (PV Drilling; HoSE: PVD): Lợi nhuận thuần sau thuế của cổ đông công ty mẹ đạt khoảng 15 - 20 tỷ đồng, so với mức 112 tỷ đồng cùng kỳ. Việc di chuyển giàn khoan PV Drilling II and VI khiến hiệu suất sử dụng thấp hơn, cùng với việc hoàn nhập dự phòng thấp khiến lợi nhuận của PVD Drilling giảm mạnh trong quý III.

Dịch vụ Kỹ thuật Dầu khí Việt Nam (PTSC; HNX: PVS): Lợi nhuận ròng quý III có thể giảm so với cùng kỳ trong trường hợp công ty tăng dự phòng cho các khoản phải thu quá hạn liên quan đến FPSO Lâm Sơn hoặc từ nợ xấu khác bắt nguồn từ các dự án như Long Phú 1.

Tập đoàn Container Việt Nam (Viconship, HoSE: VSC): LNTT quý III có thể giảm 10% so với cùng kỳ dù sản lượng ổn định. Với số chuyến tàu trùng lịch (double call) tại cảng Lạch Huyện, VSC cần chuyển tiếp nhiều tàu hơn đến các cảng gần đó khiến giảm biên lợi nhuận.