Thông qua Non-Prefunding, chuyên gia kỳ vọng 28 mã cổ phiếu "hút" dòng tiền khi TTCK Việt Nam được nâng hạng

Gỡ "nút thắt" cho nhà đầu tư ngoại trên thị trường chứng khoán

Ngày 18/09/2024, Bộ Tài chính đã phê duyệt Thông tư 68/2024/TT-BTC, cho phép giao dịch mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh của nhà đầu tư tổ chức nước ngoài. Theo đó, nhà đầu tư tổ chức nước ngoài mua chứng khoán ngay trong ngày (T+0) và thanh toán vào các ngày sau (T+1/T+2).

Thông tư sẽ có hiệu lực thi hành từ ngày 02/11/2024.

Giới chuyên gia đánh giá, điều này không chỉ giúp giảm chi phí tài chính và tăng tính linh hoạt cho nhà đầu tư mà còn là tiêu chí quan trọng để nâng cấp thị trường Việt Nam lên trạng thái Thị trường Mới nổi theo chuẩn FTSE Russell.

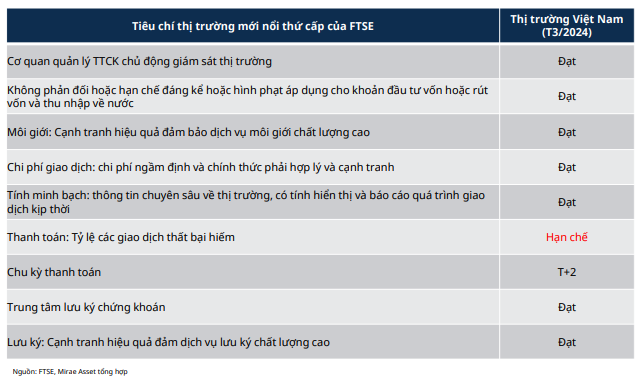

Đáng chú ý, FTSE Russell chia làm 4 phân hạng: Developed, Advanced Emerging, Secondary Emerging và Frontier. Theo đánh giá tháng 3/2024 của FTSE, Việt Nam hiện nằm trong danh sách theo dõi nhằm nâng hạng lên Secondary Emerging từ tháng 9/2018.

Tuy nhiên, dưới ảnh hưởng của đại dịch Covid-19, cũng như một vài tiêu chí còn bất cập nên mục tiêu chưa hoàn thành. Hiện, Việt Nam vẫn nằm trong danh sách theo dõi với vai trò cận biên và được kỳ vọng phân loại lại lên Secondary Emerging.

Hoạt động đánh giá lại sẽ được FTSE thực hiện tiếp tục vào đầu tháng 10/2024, và 2 kỳ năm 2025: tháng 3 và tháng 9.

Hạn chế của thị trường Việt Nam theo đánh giá của FTSE RUSSELL. Nguồn: FTSE, Mirae Asset tổng hợp.

Theo đợt đánh giá tháng 3/2024 của FTSE, Việt Nam vẫn còn tiêu chí hạn chế để nâng hạng thị trường, việc tháo gỡ vướng mắc từ việc yêu cầu ký quỹ trước giao dịch, cũng như cải thiện quy trình mở mới tài khoản sẽ kỳ vọng nhiều chuyển biến tích cực, là nhân tố hỗ trợ để hiện thực hóa lên thị trường mới nổi

Triển vọng Việt Nam sau khi FTSE nâng hạng

Theo báo cáo mới nhất của CTCK Mirae Asset, quy mô vốn hóa của VN-Index đạt hơn 213 tỷ USD (17/09/2024), khá tương đồng với vài quốc gia được phân bổ tỷ trọng thấp trong danh mục FTSE Emerging markets Index. Tiêu biểu như quy mô vốn hóa thị trường Chile đạt 170 tỷ USD (tháng 6/2024).

Qua đó, nhóm phân tích ước tính tỷ trọng của Việt Nam trong rổ sẽ ở mức khoảng 0,6% khi được thêm vào chính thức.

Tiêu biểu, Vanguard FTSE Emerging Markets ETF với quy mô gần 79 tỷ USD. Với tỷ trọng phân bổ 0,6%, Việt Nam có thể được giải ngân ở khoảng 474 triệu USD. Mirae Asset cho rằng, dòng tiền ngoại chảy vào Việt Nam không những đến từ những quỹ sử dụng chỉ số FTSE Emerging markets Index làm tham chiếu, mà còn những quỹ khác khi thị trường được nâng hạng.

Tổng hợp một số quỹ ETF sử dụng FTSE Emerging markets Index làm tham chiếu, với tỷ trọng phân bổ 0,6%, Việt Nam có thể nhận đầu tư như bảng giả định bên dưới, ước tính khoảng 516 triệu USD (gần 12.500 tỷ đồng).

Theo nhóm phân tích quan sát, đa phần các thị trường trước thời điểm nâng hạng chính thức 1- 2 năm, thị trường chứng khoán đều có dấu hiệu bật tăng. Cụ thể: Qatar tăng hơn 45% từ (T9/2013-T9/2014), Saudi Arabia tăng hơn 23% (T3/2017-T3/2018), Romania tăng hơn 18% từ (T9/2018-T9/2019).

Các quốc gia sau khi được FTSE nâng hạng. Nguồn: Mirae Asset tổng hợp.

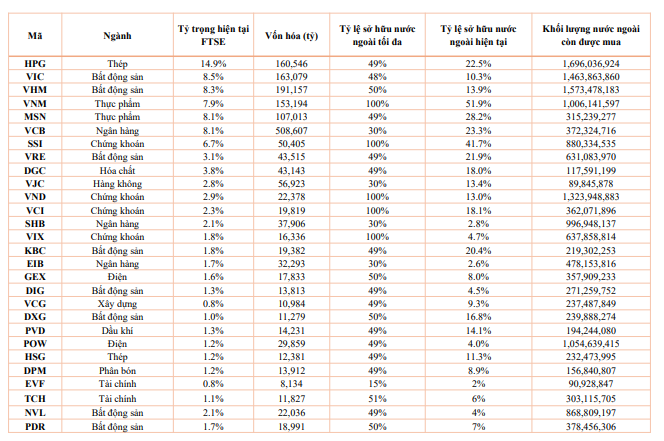

Bên cạnh đó, nhóm chuyên gia cũng kỳ vọng 28 mã cổ phiếu trong danh mục hiện tại của FTSE được hưởng lợi nếu nâng hạng thành công. Đơn cử: VIC, HPG, VHM, VNM, MSN, VCB,...

Nguồn: Mirae Asset.