Chông chênh cổ phiếu vận tải biển

Giá cước “tăng sốc, giảm sâu”

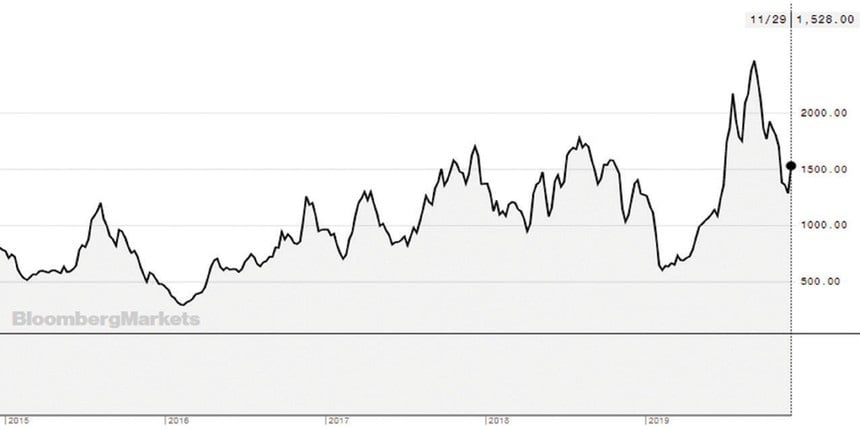

Từ mức 2.518 điểm đầu tháng 9/2019, chỉ số thuê tàu hàng khô Baltic (The Baltic Exchange Dry Index - BDI) đã lao dốc xuống 1.255 điểm ngày 21/11/2019, tương ứng giảm gần 50%. Ngay sau đó, chỉ số BDI hồi phục lên 1.528 điểm tính đến ngày 29/11, tương ứng tăng 21,8%.

“Tăng sốc, giảm sâu” với biên độ rộng là diễn biến của chỉ số phản ánh mức cước vận chuyển trung bình theo trọng số của thị trường hàng rời khô như than, quặng sắt và ngũ cốc trong hơn 1 năm trở lại đây.

Trước đó, chỉ số này giảm từ mức 1.676 điểm tháng 7/2018 xuống chỉ còn 595 điểm tháng 2/2019, rồi tăng vọt trở lại, gấp hơn 4 lần tính đến đầu tháng 9/2019.

Sự biến động thất thường của giá cước vận chuyển khiến hoạt động kinh doanh cũng như giá cổ phiếu của các doanh nghiệp vận tải biển trồi sụt.

Sau nửa đầu năm 2019 ghi nhận lợi nhuận khả quan nhờ biên lợi nhuận gộp được cải thiện và chi phí tài chính giảm mạnh, báo cáo tài chính của Công ty cổ phần Vận tải biển Vinaship (VNA) cho biết, doanh thu trong quý III/2019 giảm 9,6% so với cùng kỳ năm 2018; lợi nhuận sau thuế giảm 92%, chỉ đạt 2,4 tỷ đồng.

“Chỉ số BDI giảm mạnh từ đầu tháng 9, thị trường vận tải tàu hàng khô cỡ Handysize ảm đạm, nguồn hàng mỏng và tần số tầu rỗng lớn khiến cước vận tải thấp hơn đáng kể các tàu cỡ lớn ở các thị trường khác. Việc thay đổi loại hàng hóa khiến các tàu phải khai thác tuyến ngắn, quay vòng nhiều hơn cùng giá nhiên liệu trong kỳ tăng mạnh, các tàu ít có cơ hội ghé các cảng có giá nhiên liệu thấp cùng việc có một tàu lên đà sửa chữa định kỳ phải ngừng khai thác” là những nguyên nhân được VNA lý giải cho doanh thu, lợi nhuận quý III/2019 giảm.

Dù vậy, kết quả kinh doanh của VNA đứng trước cơ hội ghi nhận năm thứ hai liên tiếp có lợi nhuận, thu hẹp mức lỗ lũy kế. Tại không ít doanh nghiệp khác, tình hình còn tệ hơn.

Cụ thể, theo báo cáo tài chính của Công ty cổ phần Vận tải biển Việt Nam (VOS), Công ty lỗ thêm 72 tỷ đồng trong quý III/2019, nhiều hơn mức lỗ của cùng kỳ năm ngoái 43%; lũy kế 9 tháng lỗ 142,7 tỷ đồng.

VOS được coi là một trong những doanh nghiệp có năng lực hàng đầu trong ngành vận tải biển Việt Nam, với đội tàu 14 chiếc các loại, bao gồm 10 tàu hàng khô và hàng rời chuyên dụng, 2 tàu dầu sản phẩm và 2 tàu container, chưa kể tàu thuê ngoài.

Tuy nhiên, kết quả kinh doanh của Công ty những năm qua lại liên tục thua lỗ, lợi nhuận gần như phụ thuộc vào thu nhập khác (ví dụ, thanh lý tàu). Tính đến cuối tháng 9/2019, VOS có lỗ lũy kế 919,6 tỷ đồng, bằng 65,7% vốn điều lệ.

Tại Công ty cổ phần Vận tải biển Vinaship (VNA), trong 9 tháng đầu năm 2019, Công ty lỗ sau thuế 218 tỷ đồng, tăng 19,8%, riêng quý III/2019 lỗ 63,2 tỷ đồng, tăng gần 50% so với cùng kỳ năm 2018; tổng lỗ lũy kế đến 30/9/2019 là 1.999 tỷ đồng, gấp 3,8 lần vốn điều lệ.

Tình hình tại Công ty cổ phần Vận tải biển và Thương mại Phương Đông (NOS) còn đáng ngại hơn khi lỗ 146,5 tỷ đồng trong 9 tháng đầu năm 2019; tổng lỗ lũy kế đến 30/9/2019 lên đến 4.039 tỷ đồng, gấp 20 lần vốn điều lệ.

Tình hình kinh doanh của các doanh nghiệp nêu trên phản ảnh bức tranh khó khăn chung của ngành vận tải biển Việt Nam, nhất là nhóm vận tải hàng khô và hàng rời trong những năm qua.

Dù đang trong xu hướng hồi phục, nhưng giá cước hiện vẫn khá thấp so với mức 10.000 - 12.000 điểm của giai đoạn 2007 - 2008.

Với đặc điểm ngành có tài sản cố định lớn, nhiều doanh nghiệp có đội tàu đầu tư trong giai đoạn giá cước cao khiến chi phí khấu hao, lãi vay lớn, nên giá cước giảm thấp đã kéo giảm biên lợi nhuận, có doanh nghiệp không đủ bù đắp chi phí.

Biến động chỉ số thuê tàu hàng khô Baltic 5 năm trở lại đây. Nguồn: Bloomberg.

Nhóm vận tải xăng dầu cũng đối diện nhiều thách thức

Cũng bị ảnh hưởng ảnh hưởng bởi giá nhiên liệu biến động và giá cước ở mức thấp, nhưng nhóm doanh nghiệp có tỷ trọng vận tải xăng dầu cao có phần bớt khó khăn hơn, nhất là các công ty con của Tập đoàn Dầu khí, Tập đoàn Xăng dầu.

Tại Công ty cổ phần Vận tải xăng dầu VITACO (VTO), doanh thu 9 tháng đầu năm 2019 giảm 1%, nhưng giá vốn gia tăng khiến lợi nhuận gộp giảm 9,2% so với cùng kỳ năm 2018; nhờ chi phí tài chính giảm nên lợi nhuận sau thuế chỉ giảm 3,7% so với cùng kỳ.

Trước đó, lợi nhuận năm 2018 của VTO tăng 3,6% so với năm 2017.

Tại Công ty cổ phần Vận tải xăng dầu VIPCO (VIP), nửa đầu năm 2019 báo lỗ 21,1 tỷ đồng, do giá cước các tàu giảm và có 2 tàu sửa chữa định kỳ.

Lợi nhuận hồi phục trong quý III/2019 khi lãi 22,1 tỷ đồng, dù đắp khoản lỗ 6 tháng đầu năm. Hiện tại, kế hoạch 32 tỷ đồng lợi nhuận sau thuế cả năm của VIP đang đè nặng lên quý IV.

Trường hợp Công ty cổ phần Vận tải Dầu khí (PVT) là một trong số ít doanh nghiệp vận tải biển ghi nhận doanh thu 9 tháng đầu năm 2019 tăng trưởng so với cùng kỳ năm 2018, với mức tăng 3,8%, nhờ Nhà máy lọc hóa dầu Nghi Sơn đi vào vận hành thương mại từ ngày 12/11/2018.

Bên cạnh đó, PVT cơ cấu lại các mảng hoạt động, giảm các hoạt động phụ trợ có biên lợi nhuận thấp để tập trung vào mảng vận tải có biên lợi nhuận cao hơn.

Điều này góp phần quan trọng giúp lợi nhuận sau thuế 9 tháng đầu năm tăng nhanh hơn doanh thu, đạt 585,6 tỷ đồng, tăng 15,9% so với cùng kỳ năm ngoái.

Mặc dù vậy, triển vọng kinh doanh trong quý IV/2019 và năm 2020 của PVT được dự báo sẽ khó khăn hơn khi các nhà máy lọc dầu Nghi Sơn, Dung Quất lần lượt bước vào chu kỳ bảo dưỡng, ảnh hưởng đến hoạt động vận tải dầu.

Ngoài ra, kế hoạch tiếp tục nâng cấp, đầu tư đội tàu sẽ ngốn của doanh nghiệp khoản ngân sách đáng kể.

Nhiều thách thức trước thềm 2020

Trước thềm năm 2020, giá cước vận tải được dự báo sẽ tăng khi Tổ chức Hàng hải Thế giới (IMO) áp dụng các quy định sử dụng nhiên liệu thân thiện môi trường với hàm lượng lưu huỳnh tối đa trong nhiên liệu là 0,5% từ ngày 1/1/2020, giảm mạnh so với mức giới hạn từ 3,5% hiện nay.

Giá cước tăng nhưng các doanh nghiệp vận tải phải tuân thủ tiêu chuẩn mới bằng cách lắp đặt hệ thống lọc lưu huỳnh hoặc chuyển sang dùng nhiên liệu mới có giá cao hơn…, nên phần tăng giá này nhiều khả năng cũng chỉ đủ bù đắp chi phí hoạt động tăng lên.

Bên cạnh đó, đội tàu biển Việt Nam hiện nay hầu hết là các tàu đã qua sử dụng, công nghệ cũ, nên việc đầu tư nâng cấp là bài toán khó về chi phí, dẫn đến giảm sức cạnh tranh với đội tàu thế hệ mới của các doanh nghiệp nước ngoài.

Ngoài ra, trọng tải nhỏ cũng là điểm bất lợi của đội tàu Việt Nam khi cạnh tranh với các doanh nghiệp ngoại sở hữu các tàu có trọng tải lớn, trong bối cảnh khách hàng có xu hướng chuyển sang thuê các tàu lớn để tiết kiệm chi phí.

Một khó khăn khác là biến động giá nhiên liệu, vốn chiếm chiếm từ 40 - 45% chi phí vận hành, nhất là với các tàu không áp dụng phương pháp cho thuê định hạn, mà chào giá tổng thể cho từng đơn hàng.

Giá vận chuyển đã gồm cả giá xăng dầu thì không phải cứ giá xăng dầu tăng giá là doanh nghiệp có thể tăng cước phí vận tải, vì tăng sẽ giảm cạnh tranh, dễ mất khách hàng, nhưng không tăng thì chịu lỗ do sức ép chi phí.

Trong đợt hồi phục của chỉ số BDI giữa năm nay, thực tế có sự khác nhau đáng kể giữa các phân khúc tàu và khác nhau đáng kể tại các khu vực, khiến không phải doanh nghiệp nào cũng hưởng lợi.

Bản tin tình hình thị trường vận tải biển quý III/2019 của VST cho thấy, đợt hồi phục giữa tháng 6/2019 của chỉ số BDI tập trung chủ yếu ở phân khúc tàu Capesize và Panamax.

Thị trường tàu Handysize tại khu vực châu Á kể từ đầu năm 2019 hầu như không có chuyển biến và có rất ít báo cáo giao dịch.

Không ít tàu phải nằm chờ hợp đồng hàng tuần. Các tàu cỡ nhỏ bị nhiều người thuê trả lại khi hết thời hạn tối thiểu, dù giá thuê tàu giảm khoảng 15 - 20% so với đầu năm.

Những yếu tố trên khiến hoạt động kinh doanh của nhiều doanh nghiệp vận tải biển dự báo sẽ tiếp tục gặp khó khăn trong năm 2020, bất chấp kinh tế Việt Nam đang tăng trưởng tốt, các hoạt động xuất nhập khẩu tăng trưởng ở mức 2 con số, đem đến nhu cầu thuê tàu tăng trên cả tuyến trong nước và quốc tế.

Trong bối cảnh đó, hiệu quả kinh doanh giữa các doanh nghiệp sẽ có sự phân hóa mạnh, phụ thuộc vào đặc điểm hàng hóa, tuyến vận chuyển, đội tàu, cũng như khả năng quản trị của doanh nghiệp.