Cổ phiếu Vinamilk: Vì sao nên nỗi...

Trong 40 phiên gần đây tính đến 22/4/2019, giá cổ phiếu VNM đã sụt giảm 14,51% trong khi cùng thời gian, chỉ số VN-Index chỉ giảm 2,87%. Đặc biệt trong hai phiên gần nhất, cổ phiếu VNM lao dốc tới 4,2% xuống mức 129.600 đồng, thấp nhất hơn 3 tháng.

Thương vụ mua GTN có ổn thỏa?

Cổ phiếu VNM đột ngột sụt giảm mạnh là vào ngày 19/4 vừa rồi, đúng vào ngày công ty tổ chức đại hội cổ đông thường niên 2019. Một trong những sự kiện được chú ý chính là thương vụ chào mua công khai 47% cổ phần của GTN, cũng là một công ty đang niêm yết. Trước đó cuối tháng 3/2019, Hội đồng quản trị của GTN đã có nghị quyết không đồng ý với đề nghị chào mua công khai này của Vinamilk. Lý do được đưa ra là bởi chưa nhận được sự trao đổi nào của Vinamilk về định hướng phát triển của GTN.

Đại hội cổ đông Vinamilk ngày 19/4/2019.

Vụ việc này làm nổi lên lo ngại khả năng hợp tác ổn thỏa giữa hai doanh nghiệp. Trong trường hợp VNM mua thành công thì tỷ lệ sở hữu tại GTN sẽ là 49%. Qua đó sẽ biến GTN thành công ty liên kết của VNM. Với mức giá mua dự kiến 13.000 đồng, việc chi tới trên 1.500 tỷ đồng cho thương vụ này cho thấy mục tiêu khá tham vọng của VNM và điều này cần một sự hòa hợp giữa hai doanh nghiệp.

Tại Đại hội cổ đông VNM, bà Mai Kiều Liên, Tổng giám đốc của Vinamilk cho biết ý định hợp tác với GTN là để “cùng phát triển”. Đại diện VNM cũng đã “ngồi lại với GTN và cũng đã đạt được những điểm chung nhất định”.

Tuy nhiên hiện vẫn chưa có thông tin chính thức GTN có đồng thuận trong thương vụ này hay không. Với mức giá chào mua 13.000 đồng thì giá GTN trên sàn giao dịch hiện đang cao hơn khoảng 30,7%. Chênh lệch là quá lớn để VNM có thể mua được với giá mong muốn. Nếu các cổ đông lớn của GTN không đồng thuận bán lại với giá thỏa thuận, VNM vẫn có thể mua thẳng trên sàn nhưng chắc chắn sẽ có phản ứng tự vệ từ phía GTN. Khi đó giá cổ phiếu GTN sẽ tăng rất cao, vượt quá mức hợp lý mà VNM mong muốn. Điều này đã từng xảy ra vào thời điểm cuối tháng 2, đầu tháng 3 vừa rồi khi có thông tin về việc chào mua, GTN đã tăng vọt từ dưới 12.000 đồng/cổ phiếu lên hơn 20.000 đồng, tức là tăng giá gần 77%.

Nếu VNM vẫn quyết chí mua GTN thì sự việc sẽ chuyển sang gần giống với việc thâu tóm. Khi đó tỷ lệ sở hữu dưới 51% sẽ khó có có được sự hợp tác ổn thỏa giữa hai bên, trừ phi Vinamilk mua vượt 51% để biến GTN thành công ty con. Thương vụ không rốt ráo sẽ khiến Vinamilk sẽ rơi cảnh “đi cũng dở, ở không xong” vì có khả năng tạo xung đột trong chiến lược kinh doanh của GTN.

Tăng trưởng ngày càng khó

Vinamilk từng được mệnh danh là “máy in tiền” trên thị trường chứng khoán ở thời chưa có GAS, chưa có Sabeco hay các doanh nghiệp sinh lời ngàn tỷ đồng khác. Đó cũng là thời kỳ tăng trưởng ngành sữa rất tốt và Vinamilk được xem là doanh nghiệp tăng trưởng hàng đầu, các quỹ đầu tư săn đón.

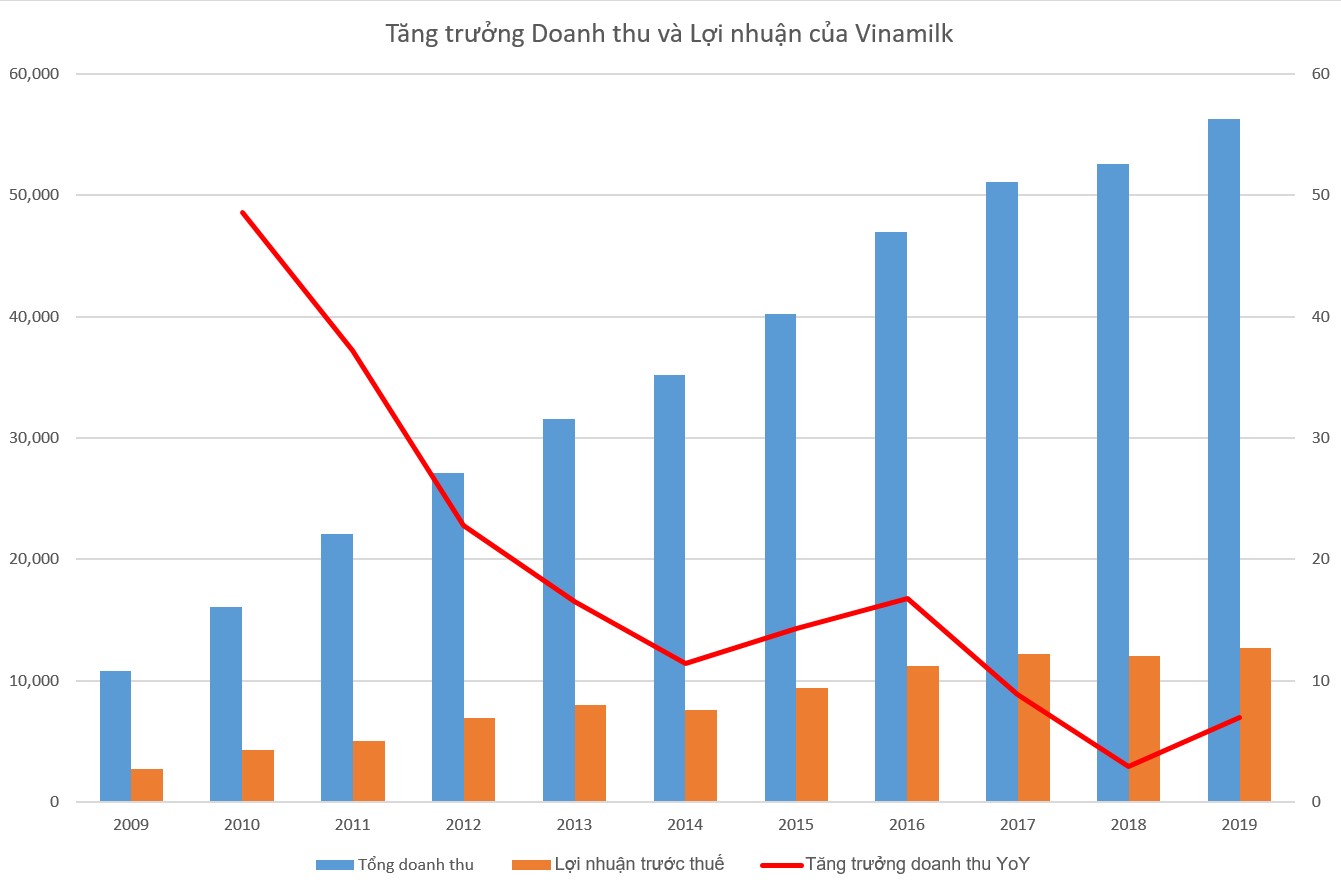

Cụ thể, giai đoạn 2009-2016, tốc độ tăng trưởng tổng doanh thu bình quân của VNM là 23,96%/năm. Năm 2009 tổng doanh thu của VNM khoảng 10.820 tỷ đồng thì đến 2016 là 46.965 tỷ đồng. Cùng với đó, giá VNM từ 2009 đến 2016 tăng trưởng 1.168% tính theo giá đã điều chỉnh cho các đợt phát hành.

Tốc độ tăng trưởng doanh thu của Vinamilk ngày càng giảm

Với mục tiêu tổng doanh thu 2019 vừa được đặt ra tại đại hội cổ đông vừa rồi là 56.300 tỷ đồng thì tốc độ tăng trưởng doanh thu bình quân 3 năm từ 2017-2019 chỉ còn là 6,28%. Giảm tốc tăng trưởng là điều hoàn toàn dễ hiểu vì quy mô của Vinamilk ngày càng lớn nên khả năng tăng trưởng nhanh càng giảm đi.

Ngay chính Vinamilk cũng thừa thận tình hình kinh doanh của công ty bị ảnh hưởng bởi sự sụt giảm bất thường của ngành hàng tiêu dùng (FMCG) nói chung và ngành sữa nói riêng. Theo phân tích của Nielsen, ngành FMCG cùng ngành sữa bắt đầu rơi vào quỹ đạo suy giảm từ quý 3 năm 2017, tạo đáy trong quý 1 năm 2018 và chỉ mới chứng kiến xu hướng hồi phục nhẹ vào quý liền kề. Nhu cầu tiêu dùng sữa tăng trưởng âm ở khu vực thành thị do người Việt Nam đang chuyển đổi xu hướng tiêu dùng tập trung vào các dòng sữa có hàm lượng dinh dưỡng cao, dòng sữa cao cấp, thay thế từ thực vật.

Lĩnh vực sữa cũng đang gặp sự cạnh tranh gay gắt của nhiều thương hiệu khác trong và ngoài nước. Cho đến giờ Vinamilk vẫn đang là “ông lớn” trong lĩnh vực này tại Việt Nam với thị phần sữa nước năm 2018 vào khoảng 55%, hơn 80% thị phần sữa chua, hơn 80% thị phần sữa đặc, hơn 30% thị phần trong ngành hàng sữa bột. Tuy nhiên khi đạt quy mô đủ lớn trên thị trường, khả năng tăng trưởng sẽ bị hạn chế và hướng đi chỉ còn là mua bán sáp nhập các công ty cùng ngành. Thương vụ mua lại 49% cổ phần GTN có thể là một hướng đi như vậy.

Một hướng đi khác là Vinamilk mở rộng thị phần ra nước ngoài. Công ty đã xuất khẩu sang nhiều nước, trong đó tập trung vào khu vực Đông Nam Á và Trung Quốc. Theo báo cáo đến cuối 2018, Vinamilk có công ty con 100% vốn sản xuất sữa tại Mỹ; 1 công ty tương tự tại Campuchia; 1 công ty 100% tại Ba Lan kinh doanh nguyên liệu sữa; 1 công ty 51% vốn chăn nuôi bò và kinh doanh sản phẩm nông nghiệp tại Lào. Ngoài ra Vinamilk còn góp 22,81% vào một công ty sản xuất sữa tại New Zealand. Các công ty con đều đã được hợp nhất vào báo cáo tài chính nhưng không có số liệu chi tiết về doanh thu hay tăng trưởng từng thị trường.

Cổ tức tiền mặt hàng chục phần trăm mỗi năm là thế mạnh của Vinamilk nhưng ở khía cạnh nào đó cũng là biểu hiện của việc dư thừa tiền mặt. Năm 2019 Vinamilk dự kiến chia cổ tức tới 50% bằng tiền mặt. Đây là một con số có thể gây sốc nhưng thực tế tỷ suất cổ tức của cổ phiếu VNM chỉ có 3,86%, thấp hơn nhiều việc gửi tiết kiệm do giá cổ phiếu VNM đến 22/4/2019 là 129.600 đồng.

Cổ tức tiền mặt cao chỉ có lợi đối với các cổ đông đã đồng hành cùng VNM từ thời gian đầu khi mua được cổ phiếu ở giá thấp cũng như tăng tỷ lệ sở hữu qua các đợt phát hành thêm. Đối với các nhà đầu tư mới, mua VNM để hưởng cổ tức là một chiến lược sinh lời rất tệ. Trong khi đó cổ phiếu VNM lại không còn khả năng tăng trưởng mạnh như giai đoạn trước 2017 và ít được dòng vốn đầu cơ quan tâm.