Áp lực đáo hạn, nhóm bất động sản phát hành lượng trái phiếu "khủng" chỉ trong 5 tháng

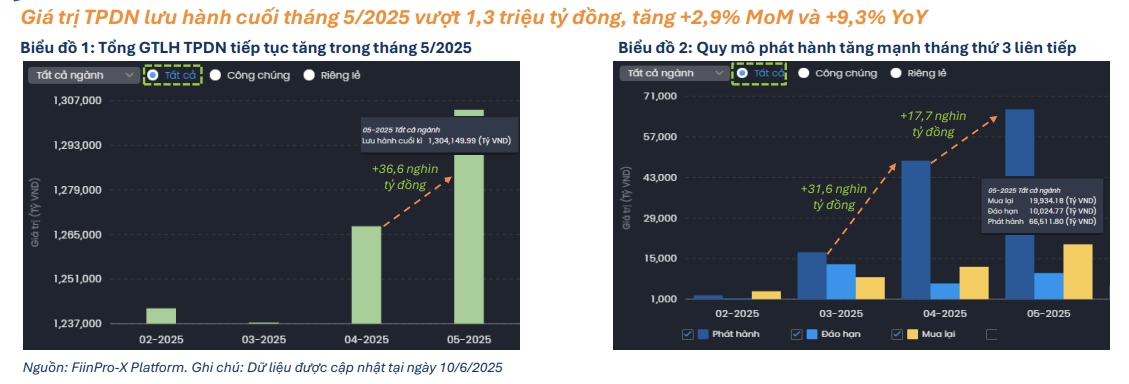

Báo cáo từ FiinGroup, tổng giá trị trái phiếu doanh nghiệp đang lưu hành tính đến cuối tháng 5/2025 vượt mức 1,3 triệu tỷ đồng, tăng 2,9% so với tháng trước và tăng 9,3% so với cùng kỳ năm 2024. Kết quả này chủ yếu nhờ hoạt động phát hành mới tiếp tục xu hướng hồi phục.

Trong tháng 5/2025, tổng giá trị phát hành trái phiếu doanh nghiệp đạt 66,5 nghìn tỷ đồng, gấp 2 lần so với tháng 5/2024, toàn bộ đến từ kênh phát hành riêng lẻ. Trong khi khối lượng đáo hạn và mua lại trước hạn giảm lần lượt -21% và -5% so với cùng kỳ.

Ngành Ngân hàng tiếp tục dẫn dắt với giá trị phát hành mới đạt 48,5 nghìn tỷ đồng trong tháng 5/2025, chiếm 72,9% toàn thị trường, tăng 46,8% so với tháng trước và tăng 132% so với cùng kỳ.

Lũy kế 5 tháng năm 2025, các ngân hàng huy động gần 100,8 nghìn tỷ đồng qua trái phiếu, gấp 3 lần cùng kỳ năm trước nhưng chỉ bằng 35% tổng giá trị phát hành trong cả năm 2024.

Việc đẩy mạnh phát hành đến từ nhu cầu bổ sung nguồn vốn trung – dài hạn để đáp ứng vốn cho tăng trưởng tín dụng (đối với phát hành kỳ hạn <5 năm) cũng như tuân thủ các quy định về an toàn vốn theo Thông tư 41/2016/TT-NHNN và Thông tư 22/2024/TT-NHNN (đối với phát hành kỳ hạn >5 năm, đủ điều kiện tính vào vốn cấp 2).

Dẫn đầu về giá trị phát hành trái phiếu với kỳ hạn trên 5 năm là CTG, BID, HDB và LPB trong khi TCB và ACB vượt trội về giá trị phát hành ở kỳ hạn ngắn.

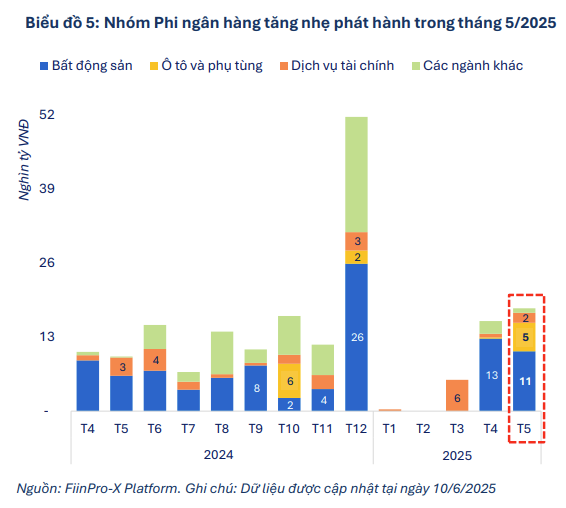

Phát hành mới ở nhóm Phi ngân hàng phục hồi khiêm tốn. Cụ thể, trong tháng 5/2025, giá trị phát hành ở nhóm Phi ngân hàng đạt 18,1 nghìn tỷ đồng, tăng 14,2% so với tháng trước và +88,1% cùng kỳ.

Ở nhóm Phi ngân hàng, phần lớn lượng phát hành mới thuộc về nhóm Vingroup, bao gồm Vingroup và VinFast. Dù hoạt động phát hành dần cải thiện, tâm lý vẫn khá thận trọng do môi trường pháp lý đang trong giai đoạn chuyển tiếp.

Cụ thể, xét theo ngành, Bất động sản tiếp tục dẫn đầu trong tháng 5/2025 với giá trị phát hành đạt 10,5 nghìn tỷ đồng, tăng +69% so với cùng kỳ nhưng giảm nhẹ so với tháng 4 (-17,5%). Vingroup đứng đầu với 4 đợt phát hành liên tiếp, tổng cộng 8 nghìn tỷ đồng, lãi suất 12,5%/năm.

Ngoài ra, thị trường ghi nhận một tổ chức phát hành mới – Công ty CP Xây dựng, Đầu tư Bất động sản Việt Minh Hoàng – với lô trái phiếu 3,5 nghìn tỷ đồng, lãi suất 8,3%/năm.

Dù chỉ mới trở lại từ tháng 4, Bất động sản đã phát hành lượng trái phiếu tương đương 80% cùng kỳ năm 2024 trong 5 tháng đầu năm, phản ánh nỗ lực huy động vốn trước áp lực đáo hạn gần 69 nghìn tỷ đồng trong nửa cuối năm.

Ô tô & Phụ tùng đứng thứ hai trong tháng 5/2025 với toàn bộ giá trị phát hành 5 nghìn tỷ đồng đến từ VinFast. Tính chung, nhóm Vingroup đã huy động tổng cộng 13 nghìn tỷ đồng qua phát hành trái phiếu doanh nghiệp trong tháng, chiếm 60,9% tổng giá trị phát hành của khối Phi ngân hàng.

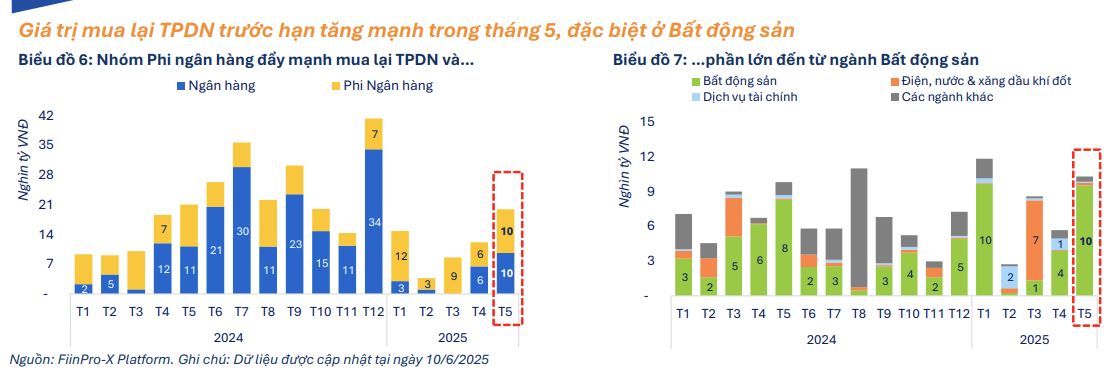

Trong tháng 5/2025, giá trị trái phiếu doanh nghiệp được mua lại trước hạn đạt hơn 19,9 nghìn tỷ đồng, tăng mạnh 64% so với tháng trước nhưng giảm nhẹ so với cùng kỳ (-5%). Lũy kế 5 tháng năm 2025, tổng giá trị trái phiếu doanh nghiệp được mua lại trước hạn đạt hơn 59,2 nghìn tỷ đồng, giảm -13%, trong đó Ngân hàng đóng góp 34% (tương đương 20,1 nghìn tỷ đồng).

Hoạt động mua lại trái phiếu trước hạn tăng mạnh trong tháng 5/2025, đặc biệt ở nhómbất động sản, với giá trị mua lại đạt 9,5 nghìn tỷ đồng, gấp 2,5 lần so với tháng trước. Các đơn vị mua lại trước hạn nổi bật là Kinh doanh Nội thất Luxury Living (2,5 nghìn tỷ đồng), Nam Rạch Chiếc (2 nghìn tỷ đồng), BĐS Seaside Homes (1,5 nghìn tỷ đồng). Lũy kế 5 tháng năm 2025, các doanh nghiệp Bất động sản đã mua lại tổng cộng 24,7 nghìn tỷ đồng trái phiếu doanh nghiệp trước hạn (+1% so với cùng kỳ), trong đó NVL dẫn đầu với quy mô mua lại đạt 6,7 nghìn tỷ.

Dữ liệu cập nhật đến ngày 17/6 cho thấy các tổ chức phát hành đã thanh toán tổng cộng 67,3 nghìn tỷ đồng tiền gốc và lãi trái phiếu doanh nghiệp từ đầu năm 2025, tương đương 23% dòng tiền phải trả từ trái phiếu trong cả năm 2025.

Dòng tiền dự kiến phải thanh toán từ trái phiếu bao gồm cả gốc và lãi ước khoảng 25 nghìn tỷ đồng trong tháng 6 và 28,3 nghìn tỷ đồng trong tháng 7. Công bố thông tin trong tháng 5 cho thấy có 13 mã trái phiếu của 7 tổ chức phát hành ghi nhận tình trạng chậm trả gốc và lãi, và đây đều là những tổ chức phát hành từng chậm trả trước đó.