Không nới thêm tăng trưởng tín dụng: “Sếp” lớn ngân hàng nói gì?

Ngân hàng Nhà nước không nới thêm tăng trưởng tín dụng, chưa bỏ room tín dụng

Ông Phạm Thanh Hà - Phó Thống đốc Ngân hàng Nhà nước (NHNN) cho biết, công cụ hạn mức tín dụng (room tín dụng) là một biện pháp hành chính tỏ ra có hiệu quả trong thời gian qua, nhưng nó không phải là biện pháp hoàn hảo.

Do đó, NHNN đang tính toán đến việc xem xét sử dụng các biện pháp khác để điều hành tín dụng. Nhưng công cụ này chưa thể loại bỏ trong thời gian ngắn hạn sắp tới.

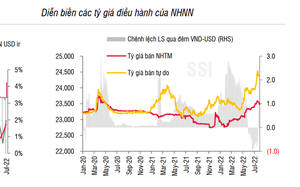

Bởi thực tế, giải pháp này vẫn thể hiện hiệu quả trong ổn định thị trường tiền tệ, ngoại hối, góp phần kiểm soát lạm phát. Chẳng hạn, trước năm 2011, tăng trưởng tín dụng rất cao, trên 30% nhưng 10 năm trở lại đây, Ngân hàng Nhà nước cố gắng điều hành 12-14%, góp phần ổn định vĩ mô.

Ngân hàng Nhà nước không nới thêm tăng trưởng tín dụng, chưa bỏ room tín dụng. (Ảnh: TB)

Riêng năm 2022, Phó Thống đốc khẳng định, Ngân hàng Nhà nước vẫn giữ mục tiêu tăng trưởng tín dụng 14%, không điều chỉnh mục tiêu này. Mức này cao hơn năm 2020 - 2021, lần lượt 12,17% và 13,61%, để hỗ trợ phục hồi kinh tế.

"NHNN đã tính toán và để mức tăng trưởng tín dụng là 14%, không tăng thêm và cũng không giảm, đồng thời khuyến khích các tổ chức tín dụng cho vay hết room đó", ông Hà nói.

Lý giải, Phó Thống đốc cho hay, tín dụng tăng nhanh từ đầu năm (trên 10%), tập trung vào các lĩnh vực ưu tiên là sản xuất, kinh doanh. Hiện nay, hệ số sử dụng vốn của các ngân hàng là rất cao, khoảng 100%, tức đã sử dụng hết vốn lưu động để cho vay. Do đó, nếu nâng tăng trưởng tín dụng thêm vài phần trăm nữa sẽ ảnh hưởng đến nguy cơ thanh khoản hệ thống.

Chưa kể, nhiều cảnh báo của các tổ chức xếp hạng quốc tế, như Moody's đưa ra, tỷ lệ tín dụng/GDP của Việt Nam hiện trên 124%, tổng tài sản tổ chức tín dụng/GDP khoảng 187%... Tức là đòn bẩy tài chính hiện rất lớn, nếu nới thêm tín dụng sẽ ảnh hưởng tới rủi ro tài chính trong tương lai.

Ngoài ra, áp lực tăng trưởng tín dụng luôn cao trong nhiều năm gần đây, khi tăng trưởng tín dụng luôn tăng cao hơn tăng trưởng kinh tế. 10 năm qua quy mô kinh tế tăng 2,7 lần, còn quy mô tín dụng tăng 4,4 lần. Tức là tỷ lệ tín dụng/GDP tăng từ 80% lên trên 124%.

Do đó, để tăng trưởng kinh tế cần nhiều nguồn vốn khác nhau, theo ông Hà, không chỉ là tín dụng ngân hàng. Bên cạnh đó, cần phải có vốn đầu tư của các chủ thể, thị trường vốn (bao gồm cổ phiếu, trái phiếu), đầu tư công và nguồn vốn đầu tư nước ngoài.

"Sếp" ngân hàng thương mại nói gì?

Liên quan đến tăng trưởng tín dụng, đa số các tổ chức tín dụng (TCTD) đánh giá việc điều hành tín dụng của NHNN trong thời gian qua là phù hợp.

Các ý kiến đều cho rằng, chưa thể bỏ công cụ hạn mức tín dụng. Đồng thời, tỷ lệ tăng trưởng tín dụng 14% năm 2022 là phù hợp trong bối cảnh phục hồi kinh tế sau dịch và đã tăng cao hơn so với năm trước. Hơn nữa, nếu tỷ lệ TTTD cao sẽ dẫn đến nguy cơ chạy đua lãi suất giữa các TCTD và an toàn hệ thống.

Cũng theo các ngân hàng, cần có tỷ lệ phân bổ theo chất lượng hoạt động của các TCTD tránh việc phân bổ cào bằng; và việc thông tin riêng đến từng TCTD là cần thiết vì phân bổ theo xếp loại không thể công khai ra công chúng ảnh hưởng đến sự cạnh tranh giữa các TCTD.

Theo bà Ngô Thu Hà – Quyền Tổng Giám đốc NHTMCP Sài Gòn - Hà Nội (SHB), trong bối cảnh vĩ mô của năm 2021 – 2022, việc điều hành chính sách tiền tệ, chính sách tín dụng của NHNN đã góp phần hỗ trợ phục hồi kinh tế, tạo thuận lợi cho các ngân hàng triển khai hoạt động kinh doanh.

Liên quan đến chỉ tiêu tăng trưởng tín dụng, theo bà Hà, NHNN đã có điều chỉnh kịp thời, phù hợp với hoạt động của các ngân hàng cũng như diễn biến của thị trường. Cơ bản ngân hàng đồng thuận với định hướng và các chỉ tiêu phân bổ của NHNN.

tỷ lệ tăng trưởng tín dụng 14% năm 2022 là phù hợp trong bối cảnh phục hồi kinh tế sau dịch và đã tăng cao hơn so với năm trước. (Ảnh: SHB)

Cùng chung quan điểm, ông Lưu Trung Thái – Tổng Giám đốc NHTMCP Quân đội (MB) cho rằng, thực tế nhiều năm qua đã chứng minh phương pháp điều hành tín dụng của NHNN và phân bổ chỉ tiêu tăng trưởng tín dụng hàng năm cho từng TCTD đã phát huy hiệu quả trong việc kiềm chế lạm phát, ổn định vĩ mô và hỗ trợ tăng trưởng kinh tế. Việc thông báo chỉ tiêu tăng trưởng tín dụng ngay từ đầu năm cũng giúp các TCTD chủ động trong hoạt động kinh doanh của mình.

Theo ông Thái, nhu cầu vốn của nền kinh tế hiện nay là rất lớn, tuy nhiên cũng không thể dồn hết vào hệ thống ngân hàng mà cần phải phát triển qua nhiều kênh khác.

Ông Hàn Ngọc Vũ, Tổng Giám đốc NHTMCP Quốc tế (VIB) đồng tình với các định hướng điều hành chính sách tiền tệ, tín dụng được Thống đốc NHNN đề ra tại Chỉ thị 01 ngay từ đầu năm.

"Trong bối cảnh thế giới và trong nước hiện nay, mức tăng trưởng tín dụng quanh 14% cho năm 2021 là phù hợp, đã góp phần hỗ trợ phục hồi kinh tế, và phù hợp với các định hướng tín dụng của NHNN", ông Vũ nhấn mạnh.