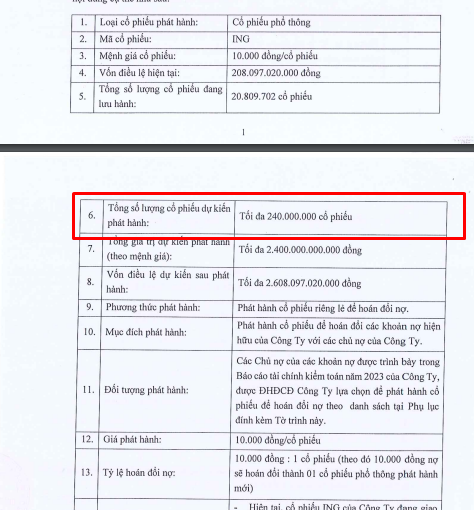

Đầu tư và Phát triển Xây dựng (ING) trình kế hoạch phát hành 240 triệu cổ phiếu để hoán đổi nợ

Cụ thể, HĐQT trình cổ đông thông qua việc dừng triển khai phương án phát hành cổ phiếu riêng lẻ theo Nghị quyết ĐHĐCĐ số 01B/06/2024/NQ-ĐHĐCĐ ngày 28/6/2024.

Tuy nhiên, sau khi nhận được phản hồi của Ủy ban Chứng khoán Nhà nước ngày 13/8/2024, HĐQT đã thảo luận và thống nhất nội dung phương án phát hành hiện tại chưa phù hợp để thực hiện tại thời điểm này.

Đồng thời, HĐQT đề xuất phương án phát hành 240 triệu cổ phiếu riêng lẻ để hoán đổi nợ. Nếu phát hành thành công, vốn điều lệ của công ty dự kiến tăng từ 208,1 tỷ đồng lên 2.608,1 tỷ đồng.

Đối tượng phát hành là các chủ nợ của các khoản nợ được trình bày trong Báo cáo tài chính kiểm toán năm 2023 của công ty, được ĐHĐCĐ công ty lựa chọn để phát hành cổ phiếu để hoán đổi nợ theo danh sách.

Theo tài liệu, giá phát hành là 10.000 đồng/cp. Tỷ lệ hoán đổi nợ là 10.000 đồng : 1 cổ phiếu, tức 10.000 đồng nợ sẽ hoán đổi thành 1 cổ phiếu phổ thông phát hành mới.

Trích Tài liệu ĐHĐCĐ bất thường.

Cổ phiếu mới sẽ bị hạn chế chuyển nhượng trong 1 năm kể từ ngày kết thúc đợt phát hành. Thời gian thực hiện dự kiến trong năm 2024 - 2025.

Theo tài liệu, danh sách dự kiến chủ nợ được phân phối cổ phiếu trong đợt phát hành cổ phiếu để hoán đổi nợ bao gồm: CTCP Xây dựng Bảo Trâm, CTCP Hạ tầng Bảo Tín và CTCP Đô thị Sinh thái Phú An.

Cụ thể, CTCP Hạ Bảo Tín sẽ nhận được 85 triệu cổ phiếu ING, tương ứng giá trị khoản nợ được hoán đổi là 850 tỷ đồng và dự kiến nâng tỷ lệ sở hữu lên 32,59%. Trong khi đó, tại ngày 31/12/2023, dư nợ của Đầu tư và Phát triển Xây dựng tại doanh nghiệp này là 953,3 tỷ đồng.

CTCP Đầu tư Xây dựng Bảo Tâm sẽ nhận được 64,5 triệu cổ phiếu ING, tương ứng hoán đổi 645 tỷ đồng. Tại ngày 31/12/2023, khoản nợ của Đầu tư và Phát triển Xây dựng tại đơn vị này là 953,3 tỷ đồng. Sau khi phát hành thành công, Xây dựng Bảo Tâm nâng tỷ lệ sở hữu lên 24,73%.

Cuối cùng, CTCP Đô thị và Sinh thái Phú An sẽ nhận được 90,5 triệu cổ phiếu ING, tương ứng hoán đổi 905 tỷ đồng nợ, đồng thời nâng tỷ lệ sở hữu lên 34,07%. Tại ngày 31/12/2023, khoản nợ của Đầu tư và Phát triển Xây dựng tại doanh nghiệp này là 952,9 tỷ đồng.

Như vậy, tổng tỷ lệ sở hữu của 3 doanh nghiệp là chủ nợ tại Đầu tư và Phát triển Xây dựng sau đợt phát hành là 92,02%.