Trong tháng 7, gần 25.000 tỷ đồng tiền gửi rút khỏi hệ thống ngân hàng

Gần 25.000 tỷ đồng tiền gửi rút khỏi hệ thống

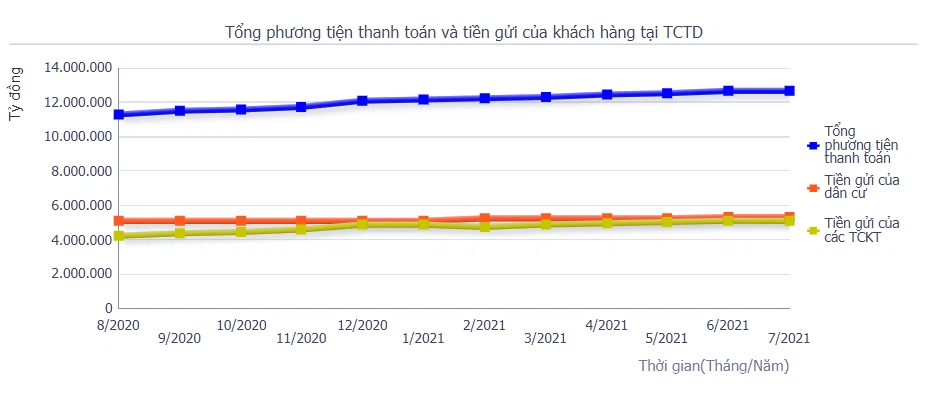

Số liệu mới nhất từ Ngân hàng Nhà nước, tổng tiền gửi giảm 0,2% trong tháng 7, chủ yếu đến từ mức giảm 0,5% của tiền gửi từ tổ chức kinh tế.

Cụ thể, tiền gửi của các tổ chức kinh tế đạt hơn 5,08 triệu tỷ đồng, tăng 4,25% so với đầu năm. Tuy nhiên mức này đang thấp hơn so với số liệu ghi nhận tại thời điểm tháng 6 (5,1 triệu tỷ đồng).

Gần 25.000 tỷ đồng tiền gửi rút khỏi hệ thống trong tháng 7. (Nguồn: SBV)

Như vậy, các tổ chức kinh tế đang bắt đầu rút tiền ra khỏi hệ thống ngân hàng. Mức rút ròng rơi vào khoảng 25.900 tỷ đồng.

Trong khi đó, tiền gửi của dân cư vào hệ thống trong tháng 7 tăng 1.250 tỷ đồng, tương đương tăng 2,97% so với đầu năm, đạt 5,29 triệu tỷ đồng.

Tổng cộng, tổng tiền gửi khách hàng trong hệ thống theo đó tăng 3,59% so với đầu năm, lên gần 10,38 triệu tỷ đồng. Tuy nhiên, nếu so với tháng 6, đã có khoảng 24.600 tỷ đồng tiền gửi rút ra khỏi hệ thống.

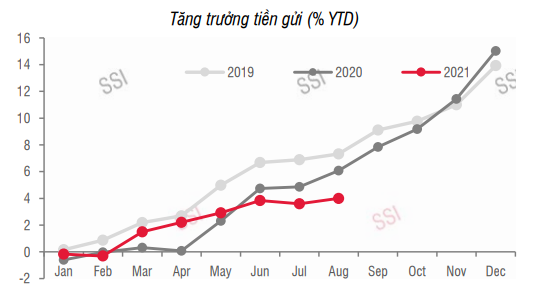

Nguồn: SSI

Cũng theo NHNN, đến cuối tháng 8, tín dụng toàn nền kinh tế đạt trên 9,87 triệu tỷ đồng, tăng 7,42% so với cuối năm 2020. Tín dụng đối với các ngành kinh tế đều có mức tăng trưởng cao hơn cùng kỳ 2020, tín dụng lĩnh vực ưu tiên có mức tăng trưởng khá, trong đó lĩnh vực nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp ứng dụng công nghệ cao tăng trưởng cao hơn nhiều tăng trưởng tín dụng chung.

Hiện chênh lệch tiền gửi – tín dụng là khoảng 570 nghìn tỷ đồng, trong khi cuối năm 2020 là khoảng 830 nghìn tỷ. Như vậy, có thể thấy chênh lệch tiền gửi – tín dụng đã thu hẹp đáng kể từ đầu năm đến nay.

Mặc dù vậy, theo SSI, mức chênh lệch chưa thực sự tạo áp lực và tiếp tục duy trì dự báo lãi suất tiết kiệm vẫn tiếp tục đi ngang, thậm chí có thể giảm trong trường hợp NHNN cần phải có các biên pháp nới lỏng chính sách tiền tệ mạnh mẽ hơn để hỗ trợ sự phục hồi của nền kinh tế.

Lãi suất tiết kiệm diễn biến trái chiều

Thực tế, lãi suất tiết kiệm có diễn biến trái chiều ở nhiều ngân hàng kể từ đầu tháng 9 tới nay.

Cụ thể, lãi suất được điều chỉnh giảm khoảng 10 – 30 điểm cơ bản ở các ngân hàng thương mại lớn như BIDV, TCB, Sacombank, trong khi các ngân hàng nhỏ như Baovietbank, PGBank điều chỉnh tăng.

Theo SSI, điều này một phần là do áp lực của Thông tư 08/2020, có hiệu lực từ ngày 1/10/2021 kiểm soát tỷ lệ vốn ngắn hạn cho vay trung và dài hạn.

Lãi suất tiết kiệm diễn biến trái chiều

Còn theo TS.Lê Xuân Nghĩa - thành viên Hội đồng tư vấn Chính sách tài chính - tiền tệ quốc gia, xuất hiện lý do mới tạo sức ép tăng lãi suất tiết kiệm tại các ngân hàng trong thời gian tới đó chính là việc Ngân hàng Nhà nước ban hành Thông tư số 14/2021/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 01/2020/TT-NHNN ngày 13/3/2020, cho phép các ngân hàng kéo dài thời gian cơ cấu nợ thêm 6 tháng so với quy định cũ, tới 30/6/2022.

Ông Nghĩa phân tích, Thông tư 14 có thể nói là một hỗ trợ khá tích cực cho các doanh nghiệp, nhưng lại tạo ra một sức ép cho các ngân hàng. Bởi ngân hàng huy động tiền gửi của dân chúng, vì vậy việc thu hồi nợ gần như là bắt buộc để trả lại cho người gửi tiền.

Với các ngân hàng nhỏ, tiền gửi hầu hết là tiền gửi ngắn hạn và đã phải dùng phần lớn tiền gửi ngắn hạn cho vay trung và dài hạn. Hai là tiền gửi ngắn hạn nhưng không thu về được do các ngân hàng này cho vay nhóm khách hàng nhỏ, siêu nhỏ như hộ gia đình, cửa hàng nhà hàng – đây là nhóm khách hàng chịu ảnh hưởng nặng nề bởi đại dịch,… Cộng với việc kéo dài thời gian cơ cấu nợ thêm 6 tháng so với quy định cũ, tới 30/6/2022.

"Những điều này đều "đánh thẳng" vào thanh khoản của ngân hàng. Vì vậy, các ngân hàng nhỏ buộc phải duy trì lãi suất tiết kiệm ở mức rất cao để thu hút tiền gửi. Nhưng các ngân hàng này cũng không có cách nào khác bởi nếu không cho giãn hoãn thì ngân hàng cũng không thể thu hồi được nợ cho nên ngân hàng buộc phải chấp nhận", ông Nghĩa nhấn mạnh.