Người dân đổ thêm 320.000 tỷ vào ngân hàng: "Cơn sốt" lãi suất sẽ ra sao từ nay đến hết năm 2023?

Mỗi ngày, người dân gửi thêm 1.800 tỷ đồng vào ngân hàng lấy lãi

Chị Linh (Đống Đa, Hà Nội) cho biết, 2 năm dịch bệnh, lãi suất tiết kiệm tại ngân hàng giảm mạnh, chị rút phần tiền nhàn rỗi không dùng đến gửi ngân hàng để đầu tư vào chứng khoán, cũng thu về được khoản lợi kha khá. Tuy nhiên, thời gia vừa qua thị trường chứng khoán không còn thuận lợi, trong khi lãi suất tiền gửi lại tăng, nên chị Linh quyết định gửi tiền vào ngân hàng.

"Năm ngoái, gửi tiết kiệm kỳ hạn 12 tháng chỉ 5,8%/năm thì hiện tại đã tăng lên 6,5%/năm. Vì vậy, tôi quyết định gửi tiền vào ngân hàng chờ các kênh đầu tư khác ổn định trở lại sẽ đầu tư", chị Linh nói.

Trong khi đó, chị Tuyết (Thường Tín, Hà Nội) chia sẻ, việc mua bán cổ phiếu với nhà đầu tư chưa có nhiều kinh nghiệm như chị tại thời điểm này quá nhiều rủi ro. Vì vậy, chị Tuyết cũng chọn kênh an toàn nhất là gửi tiền vào ngân hàng.

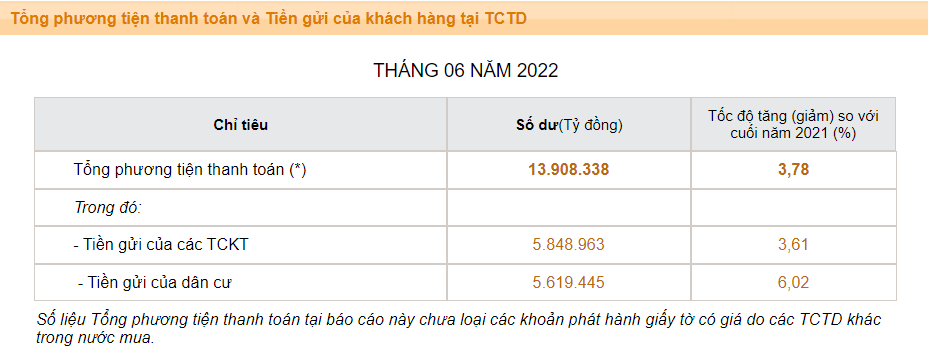

Người dân đổ thêm 320.000 tỷ vào ngân hàng trong nửa đầu năm. (Nguồn: SBV)

Thực tế, thời gian vừa qua do thị trường chứng khoán, bất động sản, tiền số trầm lắng trong khi lãi suất tiền gửi ngân hàng có xu hướng tăng khiến nhiều nhà đầu tư cá nhân phân bổ lại danh mục tài sản. Sau gần 2 năm dòng tiền phân tán sang các kênh đầu tư khác, gửi tiền vào ngân hàng nay lại trở thành kênh được ưa chuộng của nhiều người dân.

Số liệu mới cập nhật từ Ngân hàng Nhà nước cũng cho thấy, tính đến cuối tháng 6, tổng tiền gửi tại các tổ chức tín dụng đạt hơn gần 11,4 triệu tỷ đồng, tăng hơn 92.400 tỷ đồng so với cuối tháng 5 và tăng hơn 522.500 tỷ đồng so với cuối năm 2021.

Trong đó, tiền gửi của dân cư cuối tháng 6 tiếp tục tăng 50.468 tỷ đồng so với tháng trước lên hơn 5,6 triệu tỷ đồng, tăng gần 320.000 tỷ đồng sau 6 tháng, tương đương mức tăng trên 6%.

TS Nguyễn Hữu Huân, Trưởng bộ môn Tài chính (Trường đại học Kinh tế TP.HCM) cho rằng, trong bối cảnh hiện nay, "tiền mặt là vua", ai giữ càng nhiều tiền mặt càng có lợi thế và gửi tiết kiệm là một lựa chọn tốt. Thị trường chứng khoán sẽ lình xình đi ngang và tích lũy từ nay đến cuối năm. Trong khi đó, thị trường bất động sản chưa thể nóng trở lại do bị siết tín dụng, siết trái phiếu doanh nghiệp,...

Dự báo "nóng" về đường đi của lãi suất

Tiền gửi của người dân liên tục tăng trong 6 tháng đầu năm nay một phần do các ngân hàng cũng đua nhau tăng lên suất tiết kiệm lên mức cao đi kèm các ưu đãi hấp dẫn nhằm thu hút tiền quay trở về hệ thống.

Quan sát của Dân Việt cho thấy, 8 tháng đầu năm, lãi suất tiền gửi đã tăng trung bình khoảng 0,5-1 điểm % so với cuối năm 2021, đặc biệt, là tại các kỳ hạn dài từ 12 tháng trở lên.

Theo đó, biểu lãi suất tiết kiệm cao nhất của nhiều ngân hàng đã vượt trên 7%, thậm chí như SCB, SHB, CBBank… lãi suất tiết kiệm kỳ hạn 13 tháng hiện đã leo lên mức 7,42 - 7,5%/năm.

Còn VPBank, ACB, Techcombank,… lãi suất kỳ hạn 12 tháng quanh mốc 6,2 - 6,6%/năm, tùy theo món tiền gửi.

Tuy nhiên, lãi suất tiết kiệm tăng đồng nghĩa với việc gia tăng áp lực lên lãi suất cho vay tại các ngân hàng thương mại.

Lãnh đạo một nhà băng nhận định, mặc dù không quá lo ngại cuộc đua tăng lãi suất huy động quá nóng, nhưng áp lực điều chỉnh lãi suất cho vay là có. Ngân hàng Nhà nước đặt mục tiêu phấn đấu ổn định mặt bằng lãi suất hoặc có thể giảm lãi vay 0,5-1%/năm, nhưng giới phân tích cho rằng, trong bối cảnh hiện tại là rất khó.

Thậm chí, theo dự báo của TS. Nguyễn Trí Hiếu, chuyên gia kinh tế, mặt bằng lãi suất cho vay có thể tăng khoảng 1-1,5% từ nay đến cuối năm 2022.

Những khó khăn đối với việc điều hành chính sách tiền tệ, trong đó có chính sách lãi suất đã hiện rõ.

Báo cáo tại buổi làm việc với đoàn công tác của Quốc hội, lãnh đạo Ngân hàng Nhà nước cho biết, trong thời gian qua Ngân hàng Nhà nước đã điều hành chủ động, linh hoạt, đồng bộ các công cụ chính sách tiền tệ đảm bảo thị trường tiền tệ, ngoại hối cơ bản ổn định, thanh khoản hệ thống tổ chức tín dụng được đảm bảo.

Trong bối cảnh chịu áp lực lớn từ việc tăng mạnh lãi suất của các nước trên thế giới, mặt bằng lãi suất cho vay trong nước chỉ tăng tương đối nhẹ do nhu cầu tín dụng tăng cao nhằm đáp ứng quá trình phục hồi.

Dù vậy, trong thời gian tới, những khó khăn đối với việc điều hành chính sách tiền tệ, trong đó có chính sách lãi suất đã hiện rõ.

"Với vấn đề lãi suất, nếu giảm lãi suất hoặc giữ mặt bằng lãi suất ổn định trong khi lãi suất thế giới cao thì nhà đầu tư có xu hướng chuyển dịch về nơi lãi suất cao, khi đó sẽ áp lực đến tỷ giá, đồng VND sẽ mất giá...", Thống đốc Nguyễn Thị Hồng cho hay.

Cho rằng lãi suất "tăng nóng" tại các ngân hàng thương mại cho thể diễn ra mạnh từ nay cho tới cuối năm và kéo dài sang năm 2023, song theo TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia, Ngân hàng Nhà nước nên giữ nguyên chính sách điều hành như hiện tại ít nhất đến hết quý III/2022.

Sau 9 tháng, khi bức tranh về tỷ giá, lạm phát, động thái của Cục dữ trữ liên bang Mỹ (Fed) rõ ràng hơn, Ngân hàng Nhà nước có thể đưa ra quyết sách mới về chính sách tiền tệ nói chung và lãi suất nói riêng, trong quý IV/2022.